Economía y Finanzas

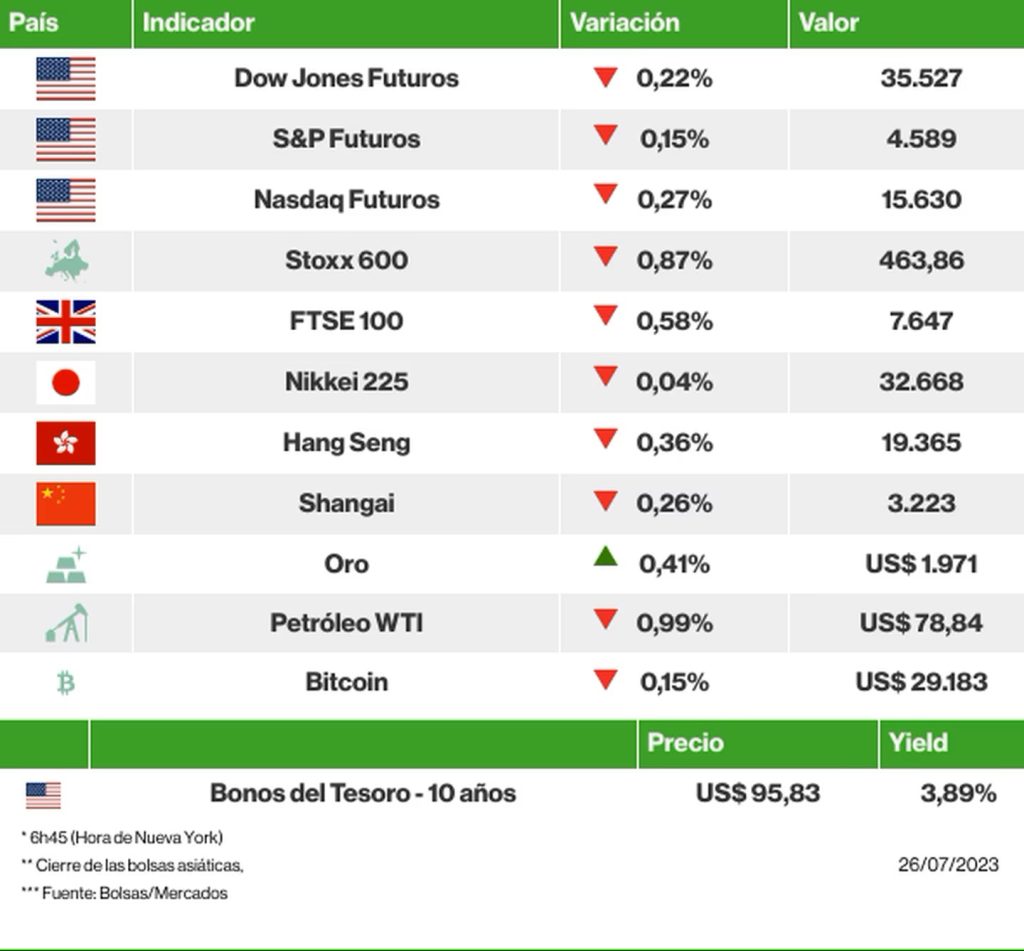

Los mercados caen ante balances y las expectativas de subida de tasas en EE.UU.

España — La atención del mercado se divide hoy entre otra batería de balances de grandes empresas y la decisión de política monetaria en Estados Unidos, especialmente ante una posible señal de Jerome Powell, presidente de la Reserva Federal (Fed), sobre el próximo paso del banco central. La expectativa es que la subida de 0,25 puntos porcentuales de las tasas de interés prevista para hoy vaya acompañada de un nuevo sesgo al alza de aquí a finales de año.

Desde marzo de 2022, la Reserva Federal ha subido el tipo de interés 10 veces, la última de ellas hasta el 5%-5,25% en mayo

Los futuros de los índices estadounidenses bajaban, al igual que las bolsas europeas. En Asia, los índices cerraron mayoritariamente en negativo.

En Europa, las acciones de LVMH marcaban la tendencia bajista de hoy, con una caída de alrededor del 4% en París, después de que la empresa mostrara una ralentización del gasto por parte de los consumidores estadounidenses adinerados. También caían otros valores de lujo cotizados en la región, como Kering, Hermes y Moncler.

Las acciones de UniCredit SpA y Santander (SAN) subían tras registrar unos beneficios superiores a los previstos en el segundo trimestre, ya que los mayores prestamistas europeos se benefician de una serie de subidas de las tasas de interés.

Las acciones de Rolls-Royce Holdings subían un 19% en Londres después de que la empresa advirtiera de que los resultados del primer semestre estarán muy por encima de las previsiones debido al aumento de la demanda de vuelos y a la necesidad de mantenimiento de los motores a reacción.

Entre las empresas mineras, la señal era negativa en los mercados debido a la caída del beneficio de Rio Tinto (RIO) en el primer semestre en medio del retroceso de la demanda de China.

En el mercado de deuda, la prima del bono estadounidense a 10 años avanzaba hasta el 3,898% a las 6:47 (hora de Nueva York). Entre las divisas, el euro y la libra se apreciaban frente al dólar.

Los organismos normativos han insistido en que las empresas que deseen participar en cripto deben asegurarse de que la negociación, la custodia y la compensación eviten riesgos indebidos

En otros mercados, los contratos de petróleo WTI retrocedían y el oro subía. El bitcoin bajaba.

→ Los factores que guían a los mercados:

↕️ Direcciones opuestas. Las acciones de la matriz de Google , Alphabet (GOOGL), subían casi un 7% después de que la compañía registrara unos ingresos de US$62.000 millones en el último trimestre, por encima de la media prevista (US$60.200 millones), mostrando resistencia ante la llegada de los chatbots de inteligencia artificial. Microsoft (MSFT), por su parte, tuvo un débil crecimiento trimestral de las ventas y pronosticó una desaceleración continuada en su negocio de servicios en la nube Azure, eclipsando el optimismo sobre los nuevos productos basados en inteligencia artificial. Las acciones de la compañía caían más de un 3% antes de la apertura del Nasdaq.

☀️ Protagonismo español. El Banco Santander obtuvo un beneficio neto de €2.670 millones en el segundo trimestre, superando las previsiones del mercado (€2.580 millones). El negocio en la división de empresas e inversión creció 28%, hasta €1.880 millones y, por primera vez desde 2009, España lideró la evolución, representando un 22% de los resultados del grupo. Brasil, segundo mercado del grupo, representó el 12%.

💳 El gasto se acelera. El aumento de la demanda para viajar y comer en restaurantes garantizó que el gasto con tarjetas de crédito Visa (V) avanzara más allá de lo previsto en su tercer trimestre fiscal. El operador registró un aumento del 9% en el volumen de pagos, hasta US$3,17 billones, en el periodo. Los ingresos aumentaron un 12%, hasta US$8.100 millones, y el beneficio neto superó en US$0,05 las previsiones, situándose en US$2,16 por acción.

🚘 Acuerdo cerrado. Tras meses de negociaciones, Nissan Motor invertirá US$663 millones en Ampere, la empresa de vehículos eléctricos de Renault. Por otra parte, las empresas han formalizado un acuerdo para que Renault reduzca su participación en Nissan al 15%, colocando el resto de su actual 43% en un fondo francés. Se espera que el acuerdo se cierre en el cuarto trimestre.

🆙 Aumento de los ingresos. Deutsche Bank ha superado un trimestre difícil para el sector de la inversión mejor de lo que se esperaba. El negocio de renta fija, su principal división de ingresos, cayó un 10% en el segundo trimestre, menos que la media de los grandes bancos de Wall Street, que en promedio registraron una caída del 13% respecto al año anterior. El prestamista alemán amplió su indicación de ingresos totales en 2023 tras un aumento del 11% desde el segundo trimestre de 2022.

🏦 Fusión bancaria. En EE.UU., PacWest Bancorp va a ser comprado por su rival Banc of California, un nuevo episodio de inestabilidad y crisis de confianza que ha visto el colapso de algunos bancos medianos estadounidenses este año. La operación incluye una inversión de US$400 millones de Warburg Pincus y Centerbridge Partners, que tomarán una participación de alrededor del 20% en la empresa fusionada. Los bancos venderán activos para amortizar US$13.000 millones en préstamos mayoristas.

PUBLICIDAD

🧧 Menos crecimiento. La expansión de la economía china, más lenta que lo esperado, en el último trimestre, llevó a una reducción de las previsiones de crecimiento del PIB del país del 5,5% al 5,2% este año. Para 2024, la estimación media también bajó del 4,9% al 4,8%, según una encuesta de Bloomberg entre economistas. La opinión de algunos analistas es que cualquier medida de estímulo sería insuficiente para acelerar sustancialmente la economía.

Fuente: Bloomberg News

Economía y Finanzas

DÓLAR SE MANTIENE FIRME MIENTRAS EL PESO RESISTE PRESIONES GLOBALES

Este 6 de febrero de 2026, los mercados financieros abren con un comportamiento estable en el tipo de cambio, mientras el peso mexicano continúa mostrando resiliencia frente a un entorno internacional marcado por señales mixtas en la economía estadounidense y ajustes en las expectativas de política monetaria global.

El dólar estadounidense se ubica en un tipo de cambio promedio de 17.36 pesos, con movimientos moderados respecto al cierre previo. La ligera apreciación del peso se atribuye a una combinación de factores: estabilidad en la tasa de referencia del Banco de México, una demanda interna sólida y un flujo constante de remesas que continúa fortaleciendo la liquidez del mercado cambiario.

A pesar de la volatilidad internacional, el peso mantiene una posición competitiva frente a otras divisas emergentes, lo que ha generado confianza entre inversionistas y analistas. Sin embargo, persisten riesgos asociados a la desaceleración económica global y a la incertidumbre sobre futuras decisiones de la Reserva Federal.

Tipo de cambio promedio hoy

- Promedio interbancario: 17.35 MXN

- Promedio nacional estimado: 17.36 MXN

- Tendencia: ligera apreciación frente al cierre anterior

Cotización del dólar en los principales bancos de México

(Compra / Venta)

- Afirme: 16.50 / 17.90

- Banco Azteca: 16.25 / 18.04

- Bank of America: 16.4474 / 18.3824

- Banorte: 16.25 / 17.80

- BBVA: 16.65 / 17.79

- Banamex: 18.10 / 19.20

- Multiva: 17.36 (promedio)

- Inbursa: 18.40 / 19.40

Bolsa Mexicana de Valores (BMV)

La BMV opera con movimientos moderados, influida por la cautela global y la expectativa de nuevos datos económicos en Estados Unidos. Sectores como manufactura, consumo y financiero muestran ajustes marginales, mientras que emisoras ligadas a exportaciones mantienen un desempeño estable gracias al tipo de cambio competitivo.

Fuente: 5to Poder Agencia de Noticias

Economía y Finanzas

MÉXICO AMANECE CON PRESIÓN CAMBIARIA: EL DÓLAR SUBE Y LA BMV OPERA CON VOLATILIDAD

Este 5 de febrero de 2026, los mercados financieros mexicanos inician la jornada con movimientos relevantes tanto en el tipo de cambio como en el comportamiento bursátil. El dólar muestra una ligera presión al alza frente al peso, mientras la Bolsa Mexicana de Valores opera con cautela ante señales mixtas del entorno económico global.

El tipo de cambio promedio se ubica alrededor de 17.33 pesos por dólar, reflejando una depreciación moderada del peso frente al cierre previo. Analistas señalan que los inversionistas mantienen una postura prudente ante la expectativa de que el Banco de México pueda frenar el ritmo de recortes a la tasa de referencia, lo que genera ajustes en los flujos de capital.

Tipo de cambio hoy

- Dólar interbancario: 17.33 pesos

- Dólar FIX: 17.29 pesos

- Mercado internacional (spot): 17.37 pesos

La volatilidad se mantiene contenida, pero con tendencia alcista, impulsada por datos económicos de Estados Unidos y la anticipación de nuevas decisiones de política monetaria.

Precio del dólar en los principales bancos de México

(Compra / Venta)

- Afirme: 16.50 / 17.90

- Banco Azteca: 16.20 / 17.99

- BBVA: 16.48 / 17.61

- Banorte: 16.10 / 17.65

- Banamex: 16.82 / 17.76

- Scotiabank: 16.70 / 18.20

Las diferencias entre instituciones reflejan estrategias internas de cobertura y condiciones de liquidez.

Bolsa Mexicana de Valores (BMV)

La BMV opera con volatilidad moderada, siguiendo el comportamiento de los mercados globales. Sectores como manufactura, aerolíneas y comercio exterior muestran movimientos marginales, mientras los inversionistas evalúan señales económicas mixtas provenientes de Estados Unidos y Asia.

El índice principal se mantiene estable dentro de un rango estrecho, sin caídas abruptas, pero con un tono de cautela generalizada.

Panorama general

El mercado mexicano inicia el día con un dólar fortalecido, un peso presionado y una Bolsa Mexicana que opera bajo un ambiente de incertidumbre moderada. La atención se concentra en las próximas decisiones de política monetaria y en la evolución del entorno internacional.

Fuente: 5to Poder Agencia de Noticias