Economía y Finanzas

Precios a la producción en EE.UU. y movimientos en Medio Oriente

Agencia— Apenas 24 horas antes del informe de inflación al consumidor de Estados Unidos, los datos mostraron que el Índice de Precios a la Producción (IPP) subió menos de lo previsto.

Las categorías del IPP que se utilizan para calcular la medida de inflación preferida por la Reserva Federal, el índice de precios de los gastos de consumo personal, fueron en general moderadas.

Por otro lado, los operadores están pendientes de los acontecimientos en Medio Oriente después de que EE.UU. dijera que un ataque iraní a Israel podría ser inminente.

¿Qué se espera hoy? Los mercados están evaluando los datos del Índice de Precios al Productor (IPP) de julio de Estados Unidos publicados hoy. Además la Agencia Internacional de Energía difunde su informe mensual sobre el sector. Adicionalmente, Raphael Bostic, de la Fed, hablará posiblemente sobre la próxima reunión del banco central y su decisión acerca de las tasas de interés.

Finalmente, en Europa se publicará los resultados de la última encuesta de sentimiento económico.

🏭 Precios a la producción en EE.UU.

Los precios de producción estadounidenses subieron en julio menos de lo previsto, reflejando el primer descenso de los costos de los servicios este año, en medio de una moderación continuada de las presiones inflacionistas.

El Índice de Precios a la Producción (IPP) para la demanda final aumentó un 0,1% respecto al mes anterior, según un informe de la Oficina de Estadísticas Laborales publicado este martes. La mediana de las previsiones de una encuesta de Bloomberg entre economistas apuntaba a una subida del 0,2%. En comparación con hace un año, el IPP subió un 2,2%. El IPP, excluyendo las volátiles categorías de alimentos y energía, se mantuvo sin cambios en julio respecto al mes anterior, la lectura más suave en cuatro meses.

💰Impacto en las bolsas europeas.

Las bolsas europeas oscilaron entre modestas ganancias y pérdidas, ya que los inversores evaluaron un aumento menor de lo esperado de los precios de producción estadounidenses en busca de pistas sobre la salud de la economía.

El índice Stoxx Europe 600 subió hasta un 0,2% inmediatamente después de los datos publicados a las 13:30 en Londres, pero poco después ya había recortado gran parte de ese avance.

🛢️ Ojos en Medio Oriente.

Los operadores están pendientes de los acontecimientos en Medio Oriente después de que EE.UU. dijera que un ataque iraní a Israel podría ser inminente. Fitch Ratings rebajó un escalón la calificación de la deuda soberana de Israel, de A+ a A, manteniendo una perspectiva negativa y citando la “guerra continua” y los riesgos geopolíticos.

En esa misma línea, el petróleo bajó tras cinco días de subidas, ya que los operadores sopesaron la preocupación por la escalada del conflicto armado en la región. El WTI cayó por debajo de los US$80. Los operadores se guiaron por el informe mensual de la Agencia Internacional de la Energía, que indicaba que el descenso de los inventarios debería remitir en el último trimestre.

⛏️Caen los ánimos de la industria siderúrgica.

El mineral de hierro cayó por quinta vez en seis días a la espera de los datos de esta semana que arrojarán luz sobre la producción siderúrgica china, mientras las fábricas del mayor mercado luchan contra la caída de los precios de los productos y el desafío de la demanda interna. Los futuros revirtieron un movimiento temprano al alza, después de ceder casi un 2% en la sesión de apertura de la semana.

Con una oferta de acero en el primer semestre inferior a la del año pasado, Pekín publicará el jueves los datos de producción industrial de julio, incluida la producción de acero en el mayor mercado del mundo.

📈 Ganancias por aumento de casos de Covid-10

Las acciones de los fabricantes de kits de pruebas y fármacos relacionados al Covid-19 están en el punto de mira en Asia, con fuertes ganancias en los últimos días tras el aumento de casos.

Entre los valores más alcistas se encuentra el fabricante chino de pruebas Covid, Daan Gene Co, que ha subido un 17% esta semana. En Japón, el fabricante de medicamentos Daiichi Sankyo Co. subió hasta un 5,6%, la mayor subida en aproximadamente una semana, mientras que la surcoreana Shin Poong Pharmaceutical Co. recortó ganancias tras un repunte del 71% en cinco sesiones.

📊 Acciones corporativas.

Este martes, Nvidia Corp. lideró las ganancias de las megacaps y Starbucks Corp. subió un 14% tras nombrar a un nuevo jefe.

Por otro lado, Home Depot Inc. cayó tras rebajar su previsión de una métrica de ventas clave para el año. El minorista dijo que ahora ve las ventas comparables cayendo entre un 3% y un 4% para el año, frente a la expectativa anterior de un descenso del 1% en las ventas en línea y las tiendas abiertas al menos un año. La empresa también espera que los beneficios ajustados por acción sean entre un 1% y un 3% inferiores para el año.

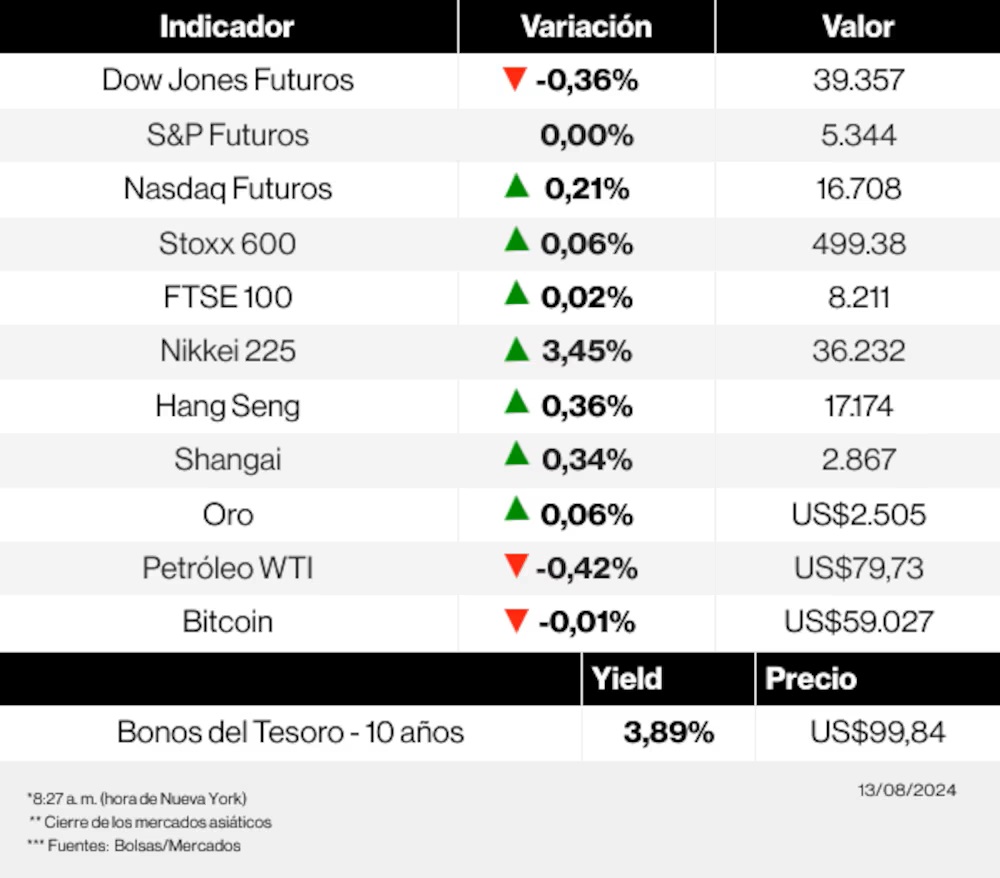

🔘Las bolsas el lunes (13/08): Dow Jones Industrial (-0,36%), S&P 500 (0,00%), Nasdaq (0,21%), Stoxx 600 (-0,02%)

Fuente: Bloomberg

Economía y Finanzas

MERCADOS FINANCIEROS EN MOVIMIENTO: EL PESO MEXICANO RESISTE Y LA BOLSA CEDE TERRENO

El panorama financiero de este lunes 2 de febrero de 2026 muestra una jornada de contrastes para México. El tipo de cambio mantiene relativa estabilidad pese a la presión internacional, mientras que la Bolsa Mexicana de Valores registra un retroceso moderado en su principal índice.

El dólar estadounidense se cotiza en un promedio nacional de $17.25 pesos, mientras que el tipo de cambio oficial FIX se ubica en $17.29 pesos. La divisa norteamericana opera con movimientos contenidos, influida por expectativas sobre decisiones económicas en Estados Unidos y ajustes en los mercados globales.

DÓLAR HOY EN LOS PRINCIPALES BANCOS DE MÉXICO

(Compra / Venta)

- BX+: $16.95 / $17.97

- Inbursa: $18.30 / $19.30

- Monex: $17.64 / $19.50

- BBVA: $16.39 / $17.92

- Citibanamex: $19.67 / $20.80

- Banorte/Ixe: $19.25 / $20.80

- HSBC: $16.85 / $17.84

- Banco Azteca: $17.00 / $17.59

- Santander: $16.15 / $17.85

- CiBanco: $16.83 / $17.83

- Banco Base: $17.25 / $17.25

- BanCoppel: $16.81 / $17.81

En el ámbito bursátil, el S&P/BMV IPC, principal índice de la Bolsa Mexicana de Valores, presenta una caída de -0.55%, ubicándose alrededor de los 69,574 puntos. Este ajuste responde a una combinación de toma de utilidades, cautela de los inversionistas y volatilidad internacional. Entre las emisoras con retrocesos destacan Banco del Bajío y Walmart de México, mientras que Grupo México y Banorte muestran avances moderados.

El entorno financiero global continúa marcado por movimientos en tasas de interés, variaciones en materias primas y la evolución del dólar frente a monedas emergentes, factores que seguirán influyendo en el desempeño del peso y del mercado bursátil mexicano durante la semana.

Fuente: 5to Poder Agencia de Noticias

Economía y Finanzas

MERCADOS MEXICANOS CIERRAN EN ALERTA MIENTRAS EL DÓLAR REPUNTA

El panorama financiero de este 31 de enero de 2026 cerró con movimientos relevantes en el tipo de cambio y un ambiente de cautela entre inversionistas. El dólar estadounidense se ubica en $17.46 pesos por unidad, mostrando un repunte frente al peso mexicano tras varios días de presión internacional y expectativas sobre la política monetaria en Estados Unidos.

A pesar del avance del dólar, el peso mexicano mantiene una apreciación acumulada cercana al 4.73% durante enero, impulsado por flujos de inversión y estabilidad macroeconómica. Sin embargo, el ajuste de hoy refleja una toma de utilidades natural y un reacomodo previo a los anuncios económicos de febrero.

El tipo de cambio interbancario se mantiene estable dentro de un rango moderado, mientras que en ventanilla bancaria se observan diferencias significativas entre compra y venta. Esto obliga a los usuarios a comparar antes de realizar operaciones, especialmente en días de alta volatilidad.

COTIZACIÓN DEL DÓLAR HOY EN BANCOS DE MÉXICO

(Compra – Venta, 31 de enero de 2026)

- Afirme: 16.50 – 17.90

- Banamex: 16.89 – 17.89

- BBVA: 16.39 – 17.92

- Santander: 16.15 – 17.85

- Scotiabank: 16.70 – 18.20

- Banorte: 16.25 – 17.80

- Banco Azteca: 15.65 – 18.40

BOLSA MEXICANA DE VALORES (BMV)

La Bolsa Mexicana cerró la jornada con movimientos mixtos. Los sectores industrial y financiero mostraron ligeras pérdidas, mientras que empresas de consumo defensivo lograron avances moderados. La volatilidad internacional continúa influyendo en el apetito de riesgo, aunque no se observan señales de inestabilidad estructural.

Los analistas anticipan que febrero podría iniciar con mayor claridad si los mercados globales reciben señales más firmes sobre tasas de interés y crecimiento económico.

Fuente: 5to Poder Agencia de Noticias

-

Chetumalhace 16 horas

Chetumalhace 16 horasFRÍO, LLUVIAS Y VIENTOS DEL NORTE IMPACTAN QUINTANA ROO

-

Economía y Finanzashace 16 horas

Economía y Finanzashace 16 horasMERCADOS FINANCIEROS EN MOVIMIENTO: EL PESO MEXICANO RESISTE Y LA BOLSA CEDE TERRENO

-

Culturahace 16 horas

Culturahace 16 horas“NACIDOS DEL SUELO”: UNA EXPOSICIÓN QUE REDEFINE EL VÍNCULO ENTRE ARTE Y NATURALEZA EN COZUMEL

-

Gobierno Del Estadohace 16 horas

Gobierno Del Estadohace 16 horasMARA LEZAMA ANUNCIA NUEVO CBTIS EN PLAYA DEL CARMEN PARA FORTALECER LA EDUCACIÓN MEDIA SUPERIOR

-

Gobierno Del Estadohace 3 horas

Gobierno Del Estadohace 3 horasSEMUJERES INICIA JORNADA 2026 PARA IMPULSAR LA EDUCACIÓN DE MUJERES EN QUINTANA ROO

-

Famahace 15 horas

Famahace 15 horasMANUEL TURIZO ENCABEZARÁ EL CARNAVAL DE COZUMEL 2026, ANUNCIAN AUTORIDADES ESTATALES Y MUNICIPALES

-

Gobierno Del Estadohace 15 horas

Gobierno Del Estadohace 15 horasSUPERVISAN AVANCES DEL NUEVO CRAADYR COZUMEL, CENTRO CLAVE PARA ATENDER ADICCIONES Y RECONSTRUIR EL TEJIDO SOCIAL

-

Gobierno Del Estadohace 15 horas

Gobierno Del Estadohace 15 horasREABREN EL PARQUE LA SELVA EN COZUMEL TRAS UNA DÉCADA DE ABANDONO