Economía y Finanzas

La gira de Xi, lo que dijo Buffett sobre Apple y una crisis inmobiliaria

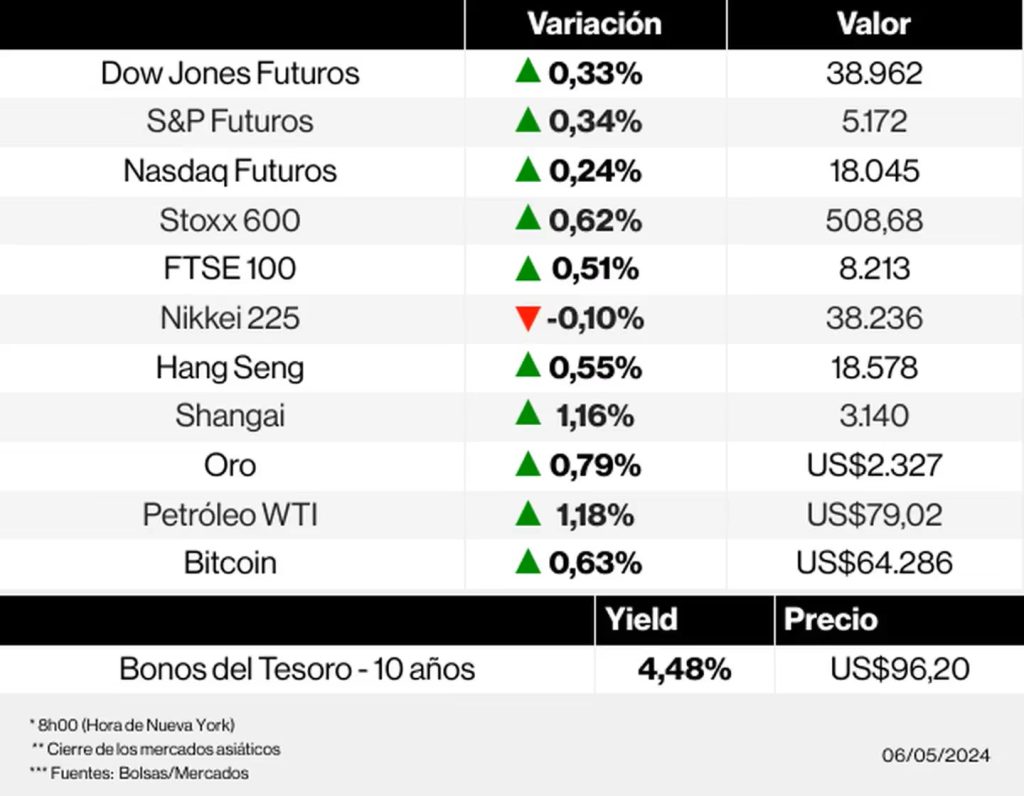

Agencia.- Este lunes arranca con la atención en la trayectoria de las tasas de interés de Estados Unidos tras un aumento de las apuestas a favor de recortes más tempranos este año. El optimismo se reavivó con el informe de empleo del viernes. Por otro lado, Xi Jinping inició una gira por Europa y Warren Buffett elogió a Apple, aunque redujo su participación.

En cuanto a publicaciones económicas, esta semana será mucho más tranquila que la anterior. El dato de inflación de la semana siguiente está desde ya en el radar y será esencial para las acciones y los bonos. Los estrategas de Morgan Stanley (MS) afirman que la acción de los precios que sigue a los datos de inflación al consumo, en concreto, puede ser incluso más importante que las cifras reales, dada la influencia que los movimientos del mercado tienen en el sentimiento de los inversores.

¿Qué se espera hoy? En el calendario de datos económicos de hoy, los inversores conocerán una serie de PMI de servicios de Europa, incluidos los de Alemania, Francia y España, junto con los precios de producción de la zona euro.

A continuación lo que está en el radar de los mercados hoy:

✈️La gira de Xi Jinping.

El presidente chino, Xi Jinping, llegó a Francia para iniciar una gira por tres países europeos destinada a estrechar lazos, a pesar de las crecientes tensiones comerciales. Es su primera visita a la Unión Europea en cinco años. Xi también visitará Serbia, que no es miembro del bloque, y Hungría.

Su gira se produce en un momento en que la UE se une más a Washington en su oposición a la capacidad de China para exportar barato y a los riesgos que percibe para la seguridad nacional. En Bruselas crece la desconfianza hacia Pekín. Más detalles del viaje de Xi aquí.

Lea más: Xi Jinping comienza su gira europea en París en medio de tensiones comerciales

📱El amor de Buffett por Apple.

Warren Buffett se deshizo en elogios hacia Apple (AAPL) en la reunión anual de Berkshire Hathaway el sábado, después de revelar que había reducido su participación en ella. Berkshire (BRK/A) declaró tener US$135.400 millones en el fabricante del iPhone a finales del primer trimestre, frente a los US$174.300 millones de finales de año. La venta de parte de la participación en Apple reforzó la pila de efectivo de Berkshire.

Afirmó que el iPhone puede ser uno de los mejores productos de todos los tiempos y dijo que Apple es “incluso mejor” que American Express (AXP) y Coca-Cola (KO), dos empresas “maravillosas” que Berkshire también posee. La pila de efectivo de Berkshire ascendió a un récord de US$189.000 millones a finales de marzo.

✂️¿Recortes del BCE en junio?

Parece que cada vez estamos más cerca de que el Banco Central Europeo recorte las tasas de interés en junio. El economista jefe del BCE, Philip Lane, declaró en una entrevista al diario El Confidencial que los últimos datos de la zona euro le hacen estar más seguro de que la inflación está volviendo al objetivo del 2%.

“Tanto la estimación preliminar de abril para la inflación de la zona euro como la cifra del PIB del primer trimestre mejoran mi confianza en que la inflación vuelva al objetivo en el momento oportuno”, declaró.

🇯🇵Cautela sobre el yen.

El yen sigue en el punto de mira tras oleadas de volatilidad. La secretaria del Tesoro estadounidense, Janet Yellen, reconoció los bruscos movimientos de la moneda japonesa la semana pasada, aunque se negó a decir si el país había intervenido para respaldarla. El yen se debilitó a primera hora del lunes frente a todos sus homólogos del Grupo de los Diez, cotizando por encima de 153 por dólar.

🏠Escasez de vivienda.

La inmigración récord se topa con una crisis de la vivienda. Trece economías del mundo desarrollado estaban en recesión per cápita a finales del año pasado, según un análisis exclusivo de Bloomberg Economics. Aunque hay otros factores, la escasez de vivienda y las tensiones asociadas al coste de la vida son un denominador común.

Durante décadas, la rápida afluencia de inmigrantes ayudó a países como Canadá, Australia y el Reino Unido a evitar el lastre demográfico del envejecimiento de la población y el descenso de la natalidad. Esto se está desmoronando porque el aumento de llegadas desde que se reabrieron las fronteras tras la pandemia se está topando con una escasez crónica de las viviendas necesarias para alojarlos.

🔘Las bolsas el viernes (3/05): Dow Jones Industrial (1,18%), S&P 500 (1,26%), Nasdaq (1,99%), Stoxx 600 (-0,34%)

Fuente: Bloomberg News

Economía y Finanzas

DÓLAR, MERCADOS Y BOLSA MEXICANA: ASÍ AMANECE EL 3 DE FEBRERO DE 2026

El panorama financiero de este martes 3 de febrero de 2026 inicia con un peso mexicano que opera bajo presión frente a un dólar fortalecido por la incertidumbre económica global. El tipo de cambio se mantiene en rangos de 17.34 a 17.38 pesos por dólar, reflejando una ligera depreciación acumulada durante la última semana. La cautela domina los mercados mientras los inversionistas esperan señales más claras sobre el rumbo de las tasas de interés en Estados Unidos.

El dólar continúa fortaleciéndose debido a la volatilidad en los precios internacionales del petróleo, el oro y la plata, lo que ha impulsado a los inversionistas hacia activos de refugio. A esto se suma la incertidumbre generada por el cierre parcial del gobierno estadounidense, que ha retrasado la publicación de indicadores clave del mercado laboral, afectando la toma de decisiones en mercados emergentes como México.

En el ámbito local, el tipo de cambio FIX se ubica en 17.3310 pesos por dólar, mientras que los principales bancos del país muestran cotizaciones diversas que reflejan la volatilidad del mercado.

PRECIO DEL DÓLAR EN BANCOS DE MÉXICO (COMPRA / VENTA)

- Afirme: 16.50 / 17.90

- Banco Azteca: 17.00 / 17.59

- Banorte: 16.25 / 17.80

- BBVA: 16.39 / 17.92

- Banamex: 16.89 / 17.89

- Scotiabank: 16.70 / 18.20

- Bank of America: 17.3065 / 18.4162

- Multiva: 17.51 / 17.51

- Intercam: 16.841 / 17.8515

BOLSA MEXICANA DE VALORES

La Bolsa Mexicana de Valores (BMV) opera con movimientos mixtos tras varios días de retrocesos. El S&P/BMV IPC se mantiene alrededor de los 69,500 puntos, con variaciones negativas cercanas al –0.53%. En sesiones recientes, el índice ha mostrado ajustes luego de alcanzar máximos históricos, impulsado por la toma de utilidades y la volatilidad internacional.

Sectores como minería, consumo y servicios financieros presentan mayor sensibilidad, con emisoras como Banco del Bajío, Walmex y Televisa registrando pérdidas moderadas. Analistas anticipan que la volatilidad continuará mientras no haya claridad sobre la política monetaria estadounidense.

Fuente: 5to Poder Agencia de Noticias

Economía y Finanzas

MERCADOS FINANCIEROS EN MOVIMIENTO: EL PESO MEXICANO RESISTE Y LA BOLSA CEDE TERRENO

El panorama financiero de este lunes 2 de febrero de 2026 muestra una jornada de contrastes para México. El tipo de cambio mantiene relativa estabilidad pese a la presión internacional, mientras que la Bolsa Mexicana de Valores registra un retroceso moderado en su principal índice.

El dólar estadounidense se cotiza en un promedio nacional de $17.25 pesos, mientras que el tipo de cambio oficial FIX se ubica en $17.29 pesos. La divisa norteamericana opera con movimientos contenidos, influida por expectativas sobre decisiones económicas en Estados Unidos y ajustes en los mercados globales.

DÓLAR HOY EN LOS PRINCIPALES BANCOS DE MÉXICO

(Compra / Venta)

- BX+: $16.95 / $17.97

- Inbursa: $18.30 / $19.30

- Monex: $17.64 / $19.50

- BBVA: $16.39 / $17.92

- Citibanamex: $19.67 / $20.80

- Banorte/Ixe: $19.25 / $20.80

- HSBC: $16.85 / $17.84

- Banco Azteca: $17.00 / $17.59

- Santander: $16.15 / $17.85

- CiBanco: $16.83 / $17.83

- Banco Base: $17.25 / $17.25

- BanCoppel: $16.81 / $17.81

En el ámbito bursátil, el S&P/BMV IPC, principal índice de la Bolsa Mexicana de Valores, presenta una caída de -0.55%, ubicándose alrededor de los 69,574 puntos. Este ajuste responde a una combinación de toma de utilidades, cautela de los inversionistas y volatilidad internacional. Entre las emisoras con retrocesos destacan Banco del Bajío y Walmart de México, mientras que Grupo México y Banorte muestran avances moderados.

El entorno financiero global continúa marcado por movimientos en tasas de interés, variaciones en materias primas y la evolución del dólar frente a monedas emergentes, factores que seguirán influyendo en el desempeño del peso y del mercado bursátil mexicano durante la semana.

Fuente: 5to Poder Agencia de Noticias

-

Chetumalhace 23 horas

Chetumalhace 23 horasFRÍO, LLUVIAS Y VIENTOS DEL NORTE IMPACTAN QUINTANA ROO

-

Culturahace 23 horas

Culturahace 23 horas“NACIDOS DEL SUELO”: UNA EXPOSICIÓN QUE REDEFINE EL VÍNCULO ENTRE ARTE Y NATURALEZA EN COZUMEL

-

Economía y Finanzashace 23 horas

Economía y Finanzashace 23 horasMERCADOS FINANCIEROS EN MOVIMIENTO: EL PESO MEXICANO RESISTE Y LA BOLSA CEDE TERRENO

-

Gobierno Del Estadohace 23 horas

Gobierno Del Estadohace 23 horasMARA LEZAMA ANUNCIA NUEVO CBTIS EN PLAYA DEL CARMEN PARA FORTALECER LA EDUCACIÓN MEDIA SUPERIOR

-

Gobierno Del Estadohace 9 horas

Gobierno Del Estadohace 9 horasSEMUJERES INICIA JORNADA 2026 PARA IMPULSAR LA EDUCACIÓN DE MUJERES EN QUINTANA ROO

-

Famahace 22 horas

Famahace 22 horasMANUEL TURIZO ENCABEZARÁ EL CARNAVAL DE COZUMEL 2026, ANUNCIAN AUTORIDADES ESTATALES Y MUNICIPALES

-

Gobierno Del Estadohace 9 horas

Gobierno Del Estadohace 9 horasQUINTANA ROO REAFIRMA SU LIDERAZGO AMBIENTAL EN EL DÍA MUNDIAL DE LOS HUMEDALES

-

Gobierno Del Estadohace 22 horas

Gobierno Del Estadohace 22 horasSUPERVISAN AVANCES DEL NUEVO CRAADYR COZUMEL, CENTRO CLAVE PARA ATENDER ADICCIONES Y RECONSTRUIR EL TEJIDO SOCIAL