Economía y Finanzas

De la avalancha de balances a las señales de la Fed: los hechos que mueven los mercados

Barcelona, España — Lo más destacado de hoy, aparte del aluvión de balances empresariales, serán los discursos de los responsables de la Reserva Federal (Fed) sobre economía (Adriana Kugler, consejera, Susan Collins, presidenta de la Fed de Boston, y Thomas Barkin, de la Fed de Richmond).

Entre los estados financieros previstos para hoy figuran Alibaba, Walt Disney, Calrsberg, TotalEnergies, Uber, Arm y otros. Para el resto de la semana, la lista incluye a L’Oreal, AstraZeneca, Siemens, Unilever, SoftBank, AP Moller – Maersk, Nestlé, ArcelorMittal y PepsiCo.

→ ✉️ Suscríbete al newsletter matinal Línea de Partida, una selección de Bloomberg Línea con las noticias más destacadas sobre negocios y finanzas de América Latina y del mundo.

🗣️ Ecos de Powell. Varios funcionarios de la Fed se hicieron eco de las señales de Jerome Powell de que el banco central no tiene prisa por recortar los tipos de interés. Loretta Mester, presidenta de la Fed de Cleveland, declaró que es probable que los responsables de la política monetaria se sientan seguros a la hora de recortar las tasas “más adelante este año” si la economía sigue el curso previsto. Neel Kashkari, su homólogo en Minneapolis, reconoció la mejora sustancial en la lucha contra la inflación, pero subrayó la necesidad de seguir avanzando. En Europa, Isabel Schnabel, del Banco Central Europeo, dijo que los responsables políticos deben ser “pacientes y cautos”.

💸 ¿Riesgo bancario? Moody’s Investors Service rebajó la calificación crediticia de New York Community Bancorp a la categoría de “basura” una semana después de que el prestamista regional revelara una pérdida sorpresa por su exposición al problemático mercado inmobiliario comercial. Desde entonces, sus acciones se han desplomado alrededor de un 60%. La Secretaria del Tesoro, Janet Yellen, dijo que los reguladores están trabajando para garantizar que las reservas y la liquidez del sistema financiero puedan hacer frente a las pérdidas en el sector inmobiliario comercial.

💰 Lo prometido es deuda. Apenas un día después de anunciar planes para vender miles de millones en bonos de riesgo en los próximos años, UBS Group ofrece US$1.000 millones en notas denominadas en dólares Additional Tier 1 con vencimiento en abril de 2031 y una rentabilidad inicial en torno al 8,375%, según fuentes de Bloomberg. Esto sigue a una oferta de US$3.500 millones de estos bonos en noviembre, para la que la demanda alcanzó los US$36.000 millones. El movimiento forma parte de la estrategia del banco suizo para aumentar su reserva de capital hasta 2029, incluida la captación de hasta US$2.000 millones en deuda subordinada este año mediante la colocación gradual de AT1.

🌖 Volatilidad previa al Año Nuevo. Las bolsas asiáticas mostraron volatilidad debido a la incertidumbre sobre la eficacia de las medidas anunciadas por China para sostener el mercado. Es probable que continúe la cautela de los inversores, especialmente con los mercados chinos cerrados por la festividad del Año Nuevo Lunar, que comienza el viernes. La opinión predominante es que tales medidas son temporales e insuficientes para resolver los problemas estructurales de China, entre ellos los problemas del sector inmobiliario y la baja productividad.

🏤 Haciendo caja. El banco estatal de desarrollo alemán KfW planea recaudar hasta €2.200 millones con la venta de una participación en el antiguo monopolio estatal de correos del país, Deutsche Post. La institución planea vender hasta 50 millones de acciones, equivalentes a una participación del 4% en la empresa, según documentos vistos por Bloomberg News.

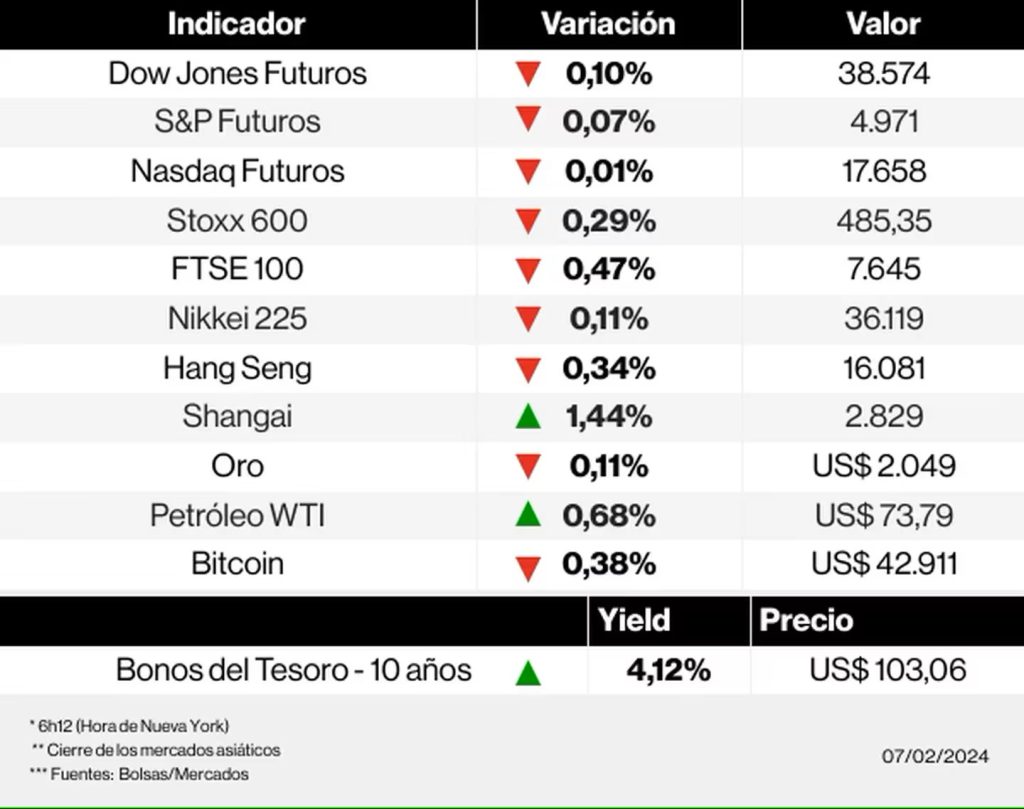

📈 El vaivén de los activos. Los futuros de los índices estadounidenses iban de más a menos por un margen muy estrecho y las bolsas europeas, que antes cotizaban sin rumbo fijo, se inclinaban a la baja. Al cierre de la bolsa asiática, donde el mercado se mostró volátil, sólo el Nikkei y el Hang Seng cerraron a la baja.

Las primas de los bonos soberanos estadounidenses a 10 años, antes a la baja, cambiaron de rumbo. Los contratos de petróleo WTI cotizaban al alza, mientras que los vinculados al oro bajaban. El bitcoin hace unos instantes perdía valor.

Los mercados esta mañana

🔘 Las bolsas ayer (06/02): Dow Jones Industrials (+0,37%), S&P 500 (+0,23%), Nasdaq Composite (+0,07%), Stoxx 600 (+0,63%)

Fuente: Bloomberg

Economía y Finanzas

MÉXICO AMANECE CON PRESIÓN CAMBIARIA: EL DÓLAR SUBE Y LA BMV OPERA CON VOLATILIDAD

Este 5 de febrero de 2026, los mercados financieros mexicanos inician la jornada con movimientos relevantes tanto en el tipo de cambio como en el comportamiento bursátil. El dólar muestra una ligera presión al alza frente al peso, mientras la Bolsa Mexicana de Valores opera con cautela ante señales mixtas del entorno económico global.

El tipo de cambio promedio se ubica alrededor de 17.33 pesos por dólar, reflejando una depreciación moderada del peso frente al cierre previo. Analistas señalan que los inversionistas mantienen una postura prudente ante la expectativa de que el Banco de México pueda frenar el ritmo de recortes a la tasa de referencia, lo que genera ajustes en los flujos de capital.

Tipo de cambio hoy

- Dólar interbancario: 17.33 pesos

- Dólar FIX: 17.29 pesos

- Mercado internacional (spot): 17.37 pesos

La volatilidad se mantiene contenida, pero con tendencia alcista, impulsada por datos económicos de Estados Unidos y la anticipación de nuevas decisiones de política monetaria.

Precio del dólar en los principales bancos de México

(Compra / Venta)

- Afirme: 16.50 / 17.90

- Banco Azteca: 16.20 / 17.99

- BBVA: 16.48 / 17.61

- Banorte: 16.10 / 17.65

- Banamex: 16.82 / 17.76

- Scotiabank: 16.70 / 18.20

Las diferencias entre instituciones reflejan estrategias internas de cobertura y condiciones de liquidez.

Bolsa Mexicana de Valores (BMV)

La BMV opera con volatilidad moderada, siguiendo el comportamiento de los mercados globales. Sectores como manufactura, aerolíneas y comercio exterior muestran movimientos marginales, mientras los inversionistas evalúan señales económicas mixtas provenientes de Estados Unidos y Asia.

El índice principal se mantiene estable dentro de un rango estrecho, sin caídas abruptas, pero con un tono de cautela generalizada.

Panorama general

El mercado mexicano inicia el día con un dólar fortalecido, un peso presionado y una Bolsa Mexicana que opera bajo un ambiente de incertidumbre moderada. La atención se concentra en las próximas decisiones de política monetaria y en la evolución del entorno internacional.

Fuente: 5to Poder Agencia de Noticias

Economía y Finanzas

MERCADOS MEXICANOS INICIAN EL 4 DE FEBRERO CON PRESIÓN CAMBIARIA Y OPTIMISMO BURSÁTIL

Los mercados financieros de México arrancan este miércoles 4 de febrero de 2026 con movimientos relevantes en el tipo de cambio y en el comportamiento de la Bolsa Mexicana de Valores (BMV). El dólar estadounidense se ubica en un promedio de 17.26 pesos por unidad, reflejando una ligera depreciación del peso frente al cierre previo. La volatilidad internacional y la expectativa por próximas decisiones de política monetaria mantienen a los inversionistas atentos.

El tipo de cambio oficial utilizado para operaciones fiscales y comerciales se sitúa en 17.23 pesos, referencia clave para empresas, importadores y obligaciones tributarias.

DÓLAR HOY EN LOS PRINCIPALES BANCOS DE MÉXICO

(Compra / Venta) Actualizado al 4 de febrero de 2026.

- Afirme: 16.50 / 17.90

- Banco Azteca: 16.90 / 17.44

- Bank of America: 16.42 / 18.34

- Banorte: 16.00 / 17.55

- BBVA: 16.38 / 17.51

- Citibanamex: 18.10 / 19.15

- Multiva: 17.25 (cotización general)

- Inbursa: 18.40 / 19.40

BOLSA MEXICANA DE VALORES: REPUNTE TRAS SEMANA VOLÁTIL

La BMV mantiene el impulso observado en la sesión previa, cuando registró un avance del 2.22%, alcanzando los 69,102 puntos. Este repunte se produjo después de una de las caídas más pronunciadas en meses, impulsado por el sector minero y un mayor apetito de riesgo entre inversionistas nacionales y extranjeros.

El mercado bursátil inicia la jornada con expectativas positivas, aunque persiste la cautela ante factores globales como las tasas de interés, el comportamiento del dólar y los precios internacionales de materias primas.

Fuente: 5to Poder Agencia de Noticias

-

Chetumalhace 18 horas

Chetumalhace 18 horasQUINTANA ROO AMANECE CÁLIDO Y HÚMEDO: POSIBLES LLUVIAS AISLADAS ESTE 5 DE FEBRERO

-

Deporteshace 17 horas

Deporteshace 17 horasGLADIADORES DE QUINTANA ROO BRILLAN EN EL CAMPEONATO ABIERTO MEXICANO DE LUCHAS ASOCIADAS 2026

-

Gobierno Del Estadohace 17 horas

Gobierno Del Estadohace 17 horasSABGOB, SEOP E IQTP SELLAN ACUERDO PARA BLINDAR LA TRANSPARENCIA EN LA OBRA PÚBLICA DE QUINTANA ROO

-

Cancúnhace 17 horas

Cancúnhace 17 horasALCALDÍA DE CANCÚN DEFINE OPERATIVO ESPECIAL PARA EL CARNAVAL 2026 Y ENTREGA DE BOLETOS DE BANDA MS

-

Isla Mujereshace 16 horas

Isla Mujereshace 16 horasISLA MUJERES CONSOLIDA AVANCES HISTÓRICOS EN SEGURIDAD Y DIGNIFICACIÓN POLICIAL

-

Economía y Finanzashace 18 horas

Economía y Finanzashace 18 horasMÉXICO AMANECE CON PRESIÓN CAMBIARIA: EL DÓLAR SUBE Y LA BMV OPERA CON VOLATILIDAD

-

Gobierno Del Estadohace 17 horas

Gobierno Del Estadohace 17 horasMARA LEZAMA LLAMA A REDOBLAR LA PREVENCIÓN DEL CÁNCER Y PONE EN EL CENTRO LA SALUD DE LAS MUJERES EN QUINTANA ROO

-

Gobierno Del Estadohace 17 horas

Gobierno Del Estadohace 17 horasMARA LEZAMA Y ANA PATY PERALTA ENTREGAN NUEVO EDIFICIO Y TALLER DE CÓMPUTO A LA SECUNDARIA TÉCNICA 39 “IKAL”