Economía y Finanzas

Los mercados vigilan los bonos soberanos y los recortes del suministro de petróleo

Barcelona, España — (Esta es la actualización de nota publicada originalmente a las 7h13 de Nueva York)

El nerviosismo en los mercados disminuyó con el cambio de rumbo de los rendimientos de los bonos del Tesoro y la desaceleración del dólar, que había alcanzado un máximo de 10 meses.

Sin embargo, hace unos instantes el ambiente era diferente. La venta de bonos del Tesoro estadounidense continuaba por tercer día consecutivo, con la prima de riesgo de los bonos a 30 años alcanzando el 5% por primera vez desde 2007.

El mercado observa los presuntos efectos de la histórica destitución del republicano Kevin McCarthy como presidente de la Cámara de Representantes sobre la calificación crediticia soberana estadounidense.

Además, Arabia Saudí y Rusia han anunciado que mantendrán el recorte de la oferta de petróleo hasta finales de año, en, respectivamente, un millón y 300.000 barriles diarios, en un momento en el que los precios se tambalean.

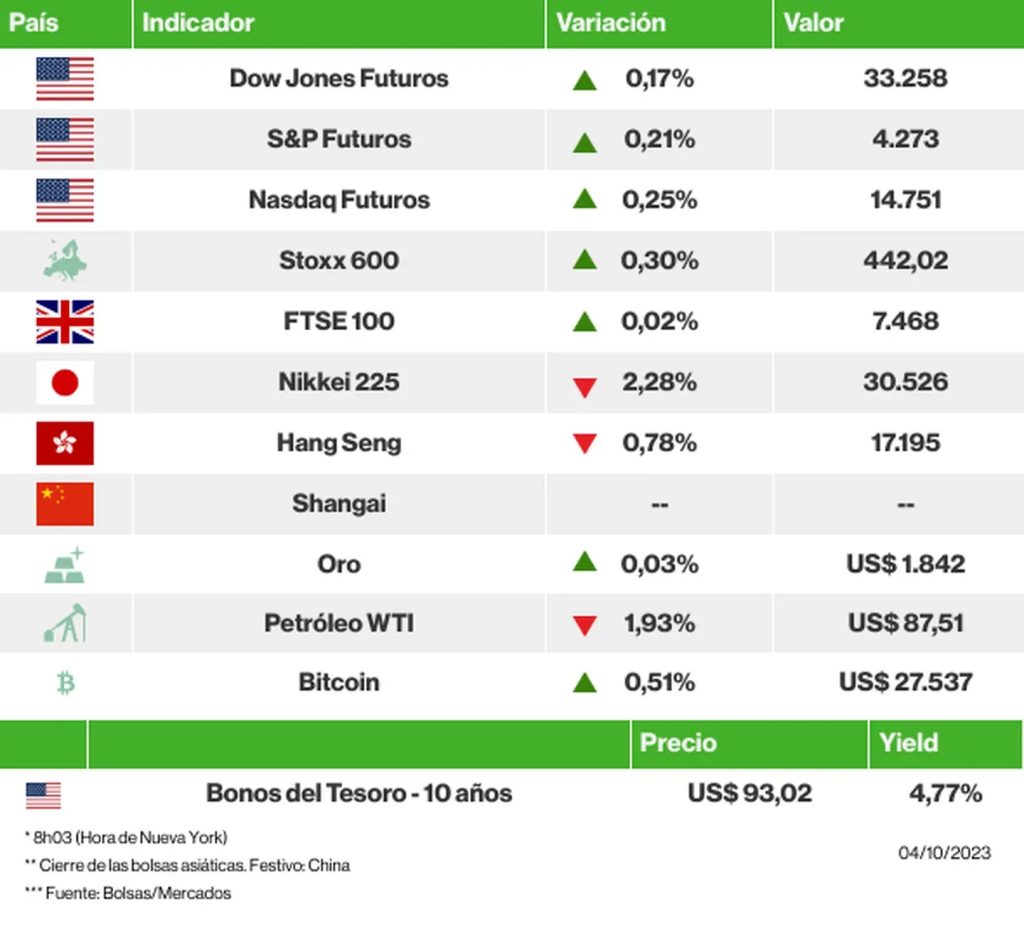

Los futuros de los índices en Estados Unidos abrieron a la baja y cambiaban al lado positivo. En Europa, tras una apertura negativa, algunas de las bolsas se tiñen de verde, aunque la cautela sea la consigna del día.

En Asia, la caída fue generalizada al cierre de las bolsas (el mercado chino sigue cerrado por festivo). El principal bajista fue el índice bursátil japonés Nikkei (-2,28%), afectado por el hecho de que los bonos soberanos del país subieron a niveles no vistos desde 2013.

La prima del bono estadounidense a 10 años bajaba a las 8h30 de Nueva York para el 4,77%.

En otros mercados, el bitcoin subía. El oro volvía a subir, mientras el euro y la libra se apreciaban frente al dólar.

Los contratos de petróleo WTI se desplomaban, cotizando por debajo de los US$88 por barril. Los líderes de la coalición OPEP+ anunciaron sus planes en comunicados oficiales el miércoles. Riad ha recortado la producción de crudo en un millón de barriles diarios, y Moscú está reduciendo las exportaciones en 300.000 barriles diarios, además de los recortes anteriores realizados con otros países de la OPEP+.

→ Los factores que guían a los mercados:

💦 Efecto cascada. A medida que crece la convicción de que los tipos de interés estadounidenses podrían subir por encima de sus niveles actuales, los más altos en 22 años, las primas de los bonos del Tesoro a 10 años también parecen decididas a superar la barrera del 5%. El índice MSCI de acciones de todos los países registró ayer su peor caída en seis meses.

💥 Mecha de pólvora. La exigencia de una remuneración cada vez mayor por cargar con deuda soberana a largo plazo se extiende por el globo. La prima del bono de referencia alemán ha superado el 3% por primera vez en más de una década. En Japón, el tipo de los bonos del Estado a 10 años subió a niveles no vistos desde agosto de 2013, al 0,8%. Esto aumenta la presión para que el banco central japonés eleve la curva de rendimiento y se prepare para el final de su política de tipos de interés negativos.

🔥 Más leña al fuego. Un nuevo elemento se ha añadido al ya de por sí convulso mercado. Los analistas temen que la destitución de Kevin McCarthy perjudique la calificación de los bonos soberanos estadounidenses. La salida de McCarthy en un momento delicado, con el riesgo de un cierre del Gobierno todavía en el aire, podría desencadenar un brote de incertidumbre política en Washington en temas como el gasto federal.

💊 En el frente corporativo. El fabricante de medicamentos genéricos Sandoz se ha escindido de la empresa farmacéutica Novartis para empezar a funcionar como empresa autónoma. Sus acciones debutan hoy en la bolsa suiza y las primeras operaciones apuntan a una capitalización bursátil equivalente a US$12.000 millones.

🟢 Las bolsas ayer (03/10): Dow Jones de Industriales (-1,29%), S&P 500 (-1,37%), Nasdaq Composite (-1,87%), Stoxx 600 (-1,10%)

Los temores sobre el rumbo de los tipos de interés amargaron el mercado bursátil. Los nuevos datos de solicitudes de subsidio de desempleo y los comentarios de los funcionarios de la Fed renovaron las apuestas a tasas más altas durante mucho más tiempo. También pesó el aumento de las vacantes de empleo en agosto hasta los 9,61 millones desde los menos de 9 millones de julio, según la Encuesta de Ofertas de Empleo y Rotación Laboral (JOLTS).

Fuente: Bloomberg

Economía y Finanzas

DÓLAR SE MANTIENE FIRME MIENTRAS EL PESO RESISTE PRESIONES GLOBALES

Este 6 de febrero de 2026, los mercados financieros abren con un comportamiento estable en el tipo de cambio, mientras el peso mexicano continúa mostrando resiliencia frente a un entorno internacional marcado por señales mixtas en la economía estadounidense y ajustes en las expectativas de política monetaria global.

El dólar estadounidense se ubica en un tipo de cambio promedio de 17.36 pesos, con movimientos moderados respecto al cierre previo. La ligera apreciación del peso se atribuye a una combinación de factores: estabilidad en la tasa de referencia del Banco de México, una demanda interna sólida y un flujo constante de remesas que continúa fortaleciendo la liquidez del mercado cambiario.

A pesar de la volatilidad internacional, el peso mantiene una posición competitiva frente a otras divisas emergentes, lo que ha generado confianza entre inversionistas y analistas. Sin embargo, persisten riesgos asociados a la desaceleración económica global y a la incertidumbre sobre futuras decisiones de la Reserva Federal.

Tipo de cambio promedio hoy

- Promedio interbancario: 17.35 MXN

- Promedio nacional estimado: 17.36 MXN

- Tendencia: ligera apreciación frente al cierre anterior

Cotización del dólar en los principales bancos de México

(Compra / Venta)

- Afirme: 16.50 / 17.90

- Banco Azteca: 16.25 / 18.04

- Bank of America: 16.4474 / 18.3824

- Banorte: 16.25 / 17.80

- BBVA: 16.65 / 17.79

- Banamex: 18.10 / 19.20

- Multiva: 17.36 (promedio)

- Inbursa: 18.40 / 19.40

Bolsa Mexicana de Valores (BMV)

La BMV opera con movimientos moderados, influida por la cautela global y la expectativa de nuevos datos económicos en Estados Unidos. Sectores como manufactura, consumo y financiero muestran ajustes marginales, mientras que emisoras ligadas a exportaciones mantienen un desempeño estable gracias al tipo de cambio competitivo.

Fuente: 5to Poder Agencia de Noticias

Economía y Finanzas

MÉXICO AMANECE CON PRESIÓN CAMBIARIA: EL DÓLAR SUBE Y LA BMV OPERA CON VOLATILIDAD

Este 5 de febrero de 2026, los mercados financieros mexicanos inician la jornada con movimientos relevantes tanto en el tipo de cambio como en el comportamiento bursátil. El dólar muestra una ligera presión al alza frente al peso, mientras la Bolsa Mexicana de Valores opera con cautela ante señales mixtas del entorno económico global.

El tipo de cambio promedio se ubica alrededor de 17.33 pesos por dólar, reflejando una depreciación moderada del peso frente al cierre previo. Analistas señalan que los inversionistas mantienen una postura prudente ante la expectativa de que el Banco de México pueda frenar el ritmo de recortes a la tasa de referencia, lo que genera ajustes en los flujos de capital.

Tipo de cambio hoy

- Dólar interbancario: 17.33 pesos

- Dólar FIX: 17.29 pesos

- Mercado internacional (spot): 17.37 pesos

La volatilidad se mantiene contenida, pero con tendencia alcista, impulsada por datos económicos de Estados Unidos y la anticipación de nuevas decisiones de política monetaria.

Precio del dólar en los principales bancos de México

(Compra / Venta)

- Afirme: 16.50 / 17.90

- Banco Azteca: 16.20 / 17.99

- BBVA: 16.48 / 17.61

- Banorte: 16.10 / 17.65

- Banamex: 16.82 / 17.76

- Scotiabank: 16.70 / 18.20

Las diferencias entre instituciones reflejan estrategias internas de cobertura y condiciones de liquidez.

Bolsa Mexicana de Valores (BMV)

La BMV opera con volatilidad moderada, siguiendo el comportamiento de los mercados globales. Sectores como manufactura, aerolíneas y comercio exterior muestran movimientos marginales, mientras los inversionistas evalúan señales económicas mixtas provenientes de Estados Unidos y Asia.

El índice principal se mantiene estable dentro de un rango estrecho, sin caídas abruptas, pero con un tono de cautela generalizada.

Panorama general

El mercado mexicano inicia el día con un dólar fortalecido, un peso presionado y una Bolsa Mexicana que opera bajo un ambiente de incertidumbre moderada. La atención se concentra en las próximas decisiones de política monetaria y en la evolución del entorno internacional.

Fuente: 5to Poder Agencia de Noticias