Economía y Finanzas

Mercados en EE.UU. se equilibran entre golpe a las tech y datos económicos fuertes

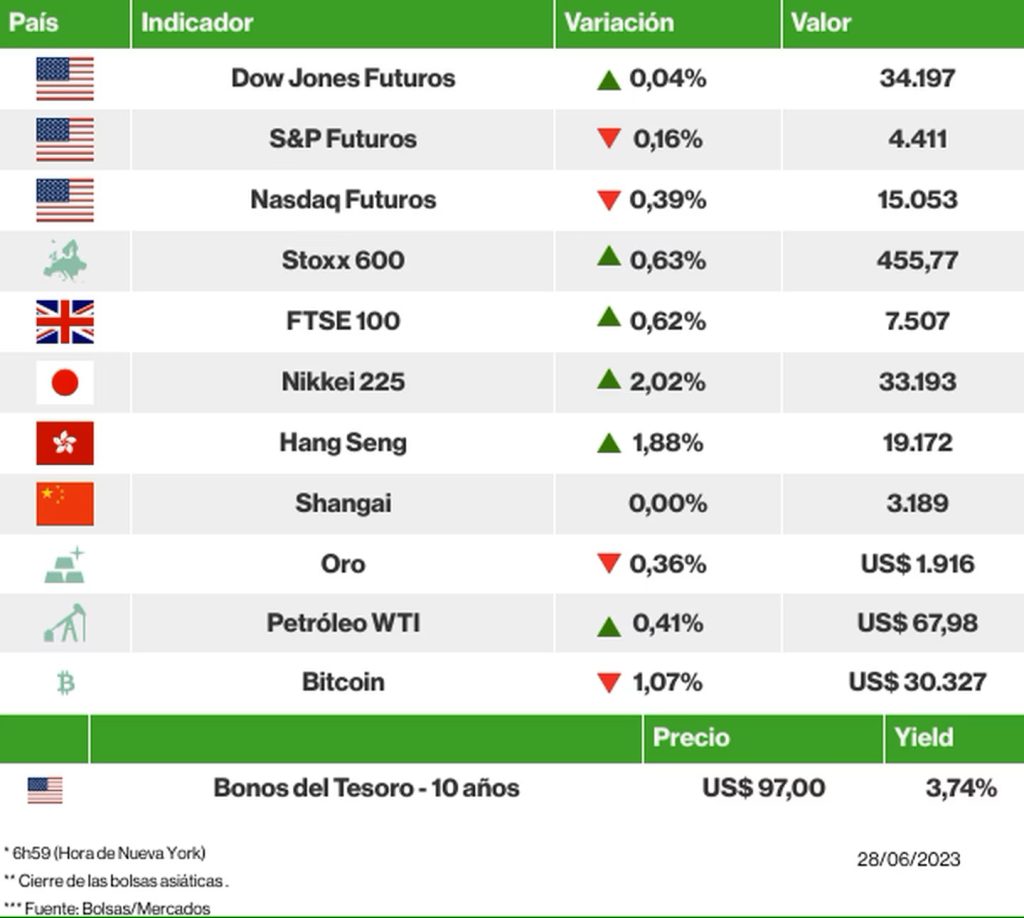

Barcelona. — Mientras se disipan los temores de recesión en Estados Unidos gracias a unos datos macroeconómicos sólidos, los inversores evalúan los efectos de una posible ampliación de las restricciones de la Casa Blanca a la venta de tecnología sensible a China, que golpea duramente a los gigantes del sector de chips. La atención también se centra en los discursos de los principales banqueros centrales del mundo en Portugal, entre ellos el de Jerome Powell, de la Reserva Federal (Fed).

Si bien estos no descartan la posibilidad de una contracción en el próximo año, dan motivos para creer que no está cerca ni ser una certeza

Los futuros de los índices estadounidenses cotizaban con signos mixtos. Las bolsas europeas subían y las acciones de UBS (UBS) avanzaban después de que el banco anunciara que planea recortar más de la mitad de la plantilla de Credit Suisse (CS).

En el mercado asiático, los índices también cerraron mayoritariamente con ganancias, aunque Shanghai cerró sin cambios.

En el mercado de deuda, la prima del bono estadounidense a 10 años retrocedía hasta el 3,742% a las 6h57 (hora de Nueva York). En el mercado de divisas, el dólar se apreciaba. En el mercado de divisas, el dólar se apreciaba, mientras que el euro y la libra se depreciaban.

En otros mercados, los contratos de petróleo WTI subían, mientras que el oro retrocedía, al igual que el bitcoin, que se está ajustando tras acercarse la víspera al máximo de un año alcanzado el 23 de junio de 2022 (US$31.411).

→ Los factores que guían a los mercados:

🇺🇸 Sin recesión (por ahora). El presidente de EE.UU., Joe Biden, cree que el país evitará la recesión pronosticada por economistas y bancos. “Se ve venir desde hace 11 meses. Bueno, adivinen qué: no creo que vaya a ocurrir”, dijo, citando indicadores recientes. Un aluvión de indicadores macroeconómicos mostró ayer que la economía estadounidense sigue fuerte y resistente, aunque no descartan definitivamente la posibilidad de una recesión en 2024.

El Gobierno Biden se empeña en contener el avance tecnológico de China; las acciones de Nvidia, que recibe una quinta parte de sus ingresos del país asiático, caen con fuerza

⛔ Bloqueo tecnológico. Las acciones de Nvidia (NVDA) llegaron a caer casi un 5% en las operaciones previas a la apertura de las bolsas estadounidenses. La compañía, que lidera junto a AMD (AMD) el mercado de chips para tecnologías de inteligencia artificial, podría verse afectada por nuevas restricciones a las exportaciones de chips de IA a China, informó el Wall Street Journal.

🛩️ Boeing en la frontera. Estados Unidos ha aprobado la posible venta de hasta 16 aviones de vigilancia Boeing (BA) P-8 a Canadá, por un importe de hasta US$6.000 millones. Con ello, el país obtendría el principal avión de vigilancia marítima y de combate submarino de la Marina estadounidense. El acuerdo, no confirmado por Ottawa, depende de la aprobación del Senado estadounidense.

💸 Continúan las salidas. Credit Suisse (CS) señaló una salida de US$6.000 millones de sus fondos de inversión abiertos y ETF este trimestre hasta el 22 de junio, incluidos fondos con más de 150.000 millones de dólares en activos. Contener esas salidas ha sido una prioridad para la dirección del prestamista adquirido por UBS.

La mayoría de los recortes impactará a banqueros, operadores y personal de apoyo de la banca de inversión en Londres, Nueva York y partes de Asia

🔋 Litio y baterías. Rio Tinto (RIO), la segunda empresa minera del mundo, empieza este año a construir sus propias baterías en Melbourne. El objetivo es probar directamente los efectos de sus materias primas, entre ellas el litio y otros minerales, pero la empresa descarta la producción comercial de baterías.

🧐 Caza de talentos. Vedanta Resources busca talento mundial para construir y dirigir una fábrica de US$4.000 millones en el oeste de India que producirá paneles LCD y demandará hasta 3.500 empleados directos. El gobierno indio puede contribuir a esta iniciativa, ya que ha prometido sufragar la mitad de los costes de instalación de fabricantes de semiconductores y pantallas en el país.

🇨🇳 Beneficios a la baja. Las ganancias de las empresas industriales chinas cayeron un -18,8% hasta mayo, lo que demuestra que la demanda sigue siendo débil. El dato refuerza las expectativas de un recorte del tipo de interés a medio plazo para los préstamos a un año hasta el 2,6% en el último trimestre del año, una reducción de la obligatoriedad y estímulos a la inversión y el consumo, según señala la encuesta de Bloomberg entre economistas.

📱 Expansión nanotecnológica. Samsung intenta batir a TSMC y defenderse del avance de Intel (INTC) y está invirtiendo en avanzar en el mercado de la fundición de chips y procesadores avanzados. La empresa apuesta por una tecnología de 2nm (nanómetros) para piezas de teléfonos móviles en 2025 que mejore el rendimiento en un 12% y la eficiencia energética en un 25% respecto a la actual tecnología de 3nm.

🟢 Las bolsas ayer (27/06): Dow Jones Industrials (+0,63%), S&P 500 (+1,15%), Nasdaq Composite (+1,65%), Stoxx 600 (+0,05%)

Las bolsas estadounidenses recortaron las pérdidas de las últimas sesiones, con un repunte de los valores tecnológicos y de inteligencia artificial (IA). Unos datos económicos más alentadores también enfriaron los temores a una recesión en el país a finales de este año.

La agenda de los inversores

Estos son los eventos previstos para hoy:

• EE.UU.: Confianza del Consumidor CB/Jun, Pedidos de Bienes Duraderos/May, Permisos de Construcción, Índice Redbook, Índice de Precios de la Vivienda/Abr, Ventas de Viviendas Nuevas/May, Índice Manufacturero-Fed Richmond/Jun, Inventarios de Petróleo API

• Europa: Italia (Confianza de los Consumidores y de las Empresas/Jun)

• Asia: China (Beneficio Industrial Acumulado/Mayo); Hong Kong (Balanza Comercial/May); Japón (IPC)

• América Latina: Brasil (IPCA-15/Jun, Acta Copom); México (Balanza Comercial/May)

Economía y Finanzas

DÓLAR ESTABLE Y BOLSA MEXICANA AL ALZA ESTE 10 DE FEBRERO

El panorama financiero de este 10 de febrero de 2026 cerró con un peso firme frente al dólar y una Bolsa Mexicana de Valores que continúa avanzando en medio de un entorno económico estable. El tipo de cambio se mantiene en 17.20 pesos por dólar, dentro del rango observado durante las últimas semanas, lo que refleja una moneda mexicana resistente y con buen desempeño frente a los movimientos internacionales.

El comportamiento del peso ha sido favorecido por un flujo constante de remesas, estabilidad en las tasas de interés y un escenario global sin sobresaltos monetarios. Desde inicios de año, cuando el dólar rondaba los 18.01 pesos, la moneda mexicana ha mostrado una apreciación sostenida que fortalece la confianza de los mercados.

COTIZACIÓN DEL DÓLAR EN BANCOS DE MÉXICO

(Valores aproximados con base en el tipo de cambio interbancario actual)

- BBVA México: 17.20 – 17.90 MXN

- Citibanamex: 17.20 – 18.00 MXN

- Banorte: 17.10 – 17.80 MXN

- Santander: 17.15 – 17.85 MXN

- HSBC: 17.25 – 18.10 MXN

El tipo de cambio interbancario permanece en 17.20 MXN, mientras que las instituciones financieras ajustan sus precios conforme avanza la jornada.

BOLSA MEXICANA DE VALORES

La Bolsa Mexicana cerró con un avance impulsado por emisoras del sector industrial y de consumo. El mercado mantiene un tono positivo gracias a expectativas de crecimiento moderado y un entorno económico más predecible. Aunque no se registran movimientos abruptos, la tendencia refleja estabilidad y confianza entre los inversionistas.

Fuente:5to Poder Agencia de Noticias

Economía y Finanzas

DÓLAR SE MANTIENE FIRME MIENTRAS EL PESO RESISTE PRESIONES GLOBALES

Este 6 de febrero de 2026, los mercados financieros abren con un comportamiento estable en el tipo de cambio, mientras el peso mexicano continúa mostrando resiliencia frente a un entorno internacional marcado por señales mixtas en la economía estadounidense y ajustes en las expectativas de política monetaria global.

El dólar estadounidense se ubica en un tipo de cambio promedio de 17.36 pesos, con movimientos moderados respecto al cierre previo. La ligera apreciación del peso se atribuye a una combinación de factores: estabilidad en la tasa de referencia del Banco de México, una demanda interna sólida y un flujo constante de remesas que continúa fortaleciendo la liquidez del mercado cambiario.

A pesar de la volatilidad internacional, el peso mantiene una posición competitiva frente a otras divisas emergentes, lo que ha generado confianza entre inversionistas y analistas. Sin embargo, persisten riesgos asociados a la desaceleración económica global y a la incertidumbre sobre futuras decisiones de la Reserva Federal.

Tipo de cambio promedio hoy

- Promedio interbancario: 17.35 MXN

- Promedio nacional estimado: 17.36 MXN

- Tendencia: ligera apreciación frente al cierre anterior

Cotización del dólar en los principales bancos de México

(Compra / Venta)

- Afirme: 16.50 / 17.90

- Banco Azteca: 16.25 / 18.04

- Bank of America: 16.4474 / 18.3824

- Banorte: 16.25 / 17.80

- BBVA: 16.65 / 17.79

- Banamex: 18.10 / 19.20

- Multiva: 17.36 (promedio)

- Inbursa: 18.40 / 19.40

Bolsa Mexicana de Valores (BMV)

La BMV opera con movimientos moderados, influida por la cautela global y la expectativa de nuevos datos económicos en Estados Unidos. Sectores como manufactura, consumo y financiero muestran ajustes marginales, mientras que emisoras ligadas a exportaciones mantienen un desempeño estable gracias al tipo de cambio competitivo.

Fuente: 5to Poder Agencia de Noticias

-

Estadoshace 7 horas

Estadoshace 7 horasCALOR Y HUMEDAD MARCAN EL CLIMA DE QUINTANA ROO

-

Economía y Finanzashace 8 horas

Economía y Finanzashace 8 horasDÓLAR ESTABLE Y BOLSA MEXICANA AL ALZA ESTE 10 DE FEBRERO

-

Gobierno Del Estadohace 7 horas

Gobierno Del Estadohace 7 horasNUEVA RUTA “4 DE MARZO” Y CONECTIVIDAD A LA UQROO MARCAN UN HITO EN LA MOVILIDAD DE CHETUMAL

-

Culturahace 7 horas

Culturahace 7 horasCOZUMEL CELEBRA SU TRADICIÓN CON EL XXII DOMINGO DE COMPARSAS

-

Gobierno Del Estadohace 7 horas

Gobierno Del Estadohace 7 horasMARA LEZAMA ENTREGA DOMO ESPERADO POR MÁS DE 25 AÑOS Y REAFIRMA SU COMPROMISO CON LA EDUCACIÓN EN RANCHO VIEJO

-

Gobierno Del Estadohace 7 horas

Gobierno Del Estadohace 7 horasQUINTANA ROO REFUERZA SU PREPARACIÓN ANTE LA TEMPORADA DE INCENDIOS FORESTALES 2026

-

Culturahace 7 horas

Culturahace 7 horasFPMC REFUERZA CULTURA AMBIENTAL CON JORNADA DE LIMPIEZA EN EL MALECÓN DE COZUMEL

-

Gobierno Del Estadohace 7 horas

Gobierno Del Estadohace 7 horasMARA LEZAMA ENCABEZA ASAMBLEA CLAVE PARA IMPULSAR LA BECA “RITA CETINA” EN QUINTANA ROO