Economía y Finanzas

De EE.UU. a Japón, la política monetaria guía a los mercados esta semana

Barcelona, España — Los mercados comienzan la semana a la expectativa de una serie de decisiones sobre las tasas de interés. Además de la Reserva Federal (Fed), el Banco de Japón (BoJ), el Banco de Inglaterra (BoE) y el Banco Central de Brasil determinarán el coste de su dinero. Los inversores también están pendientes de la subida del precio del petróleo, cuyo barril sigue marcando máximos no vistos desde hace 15 meses.

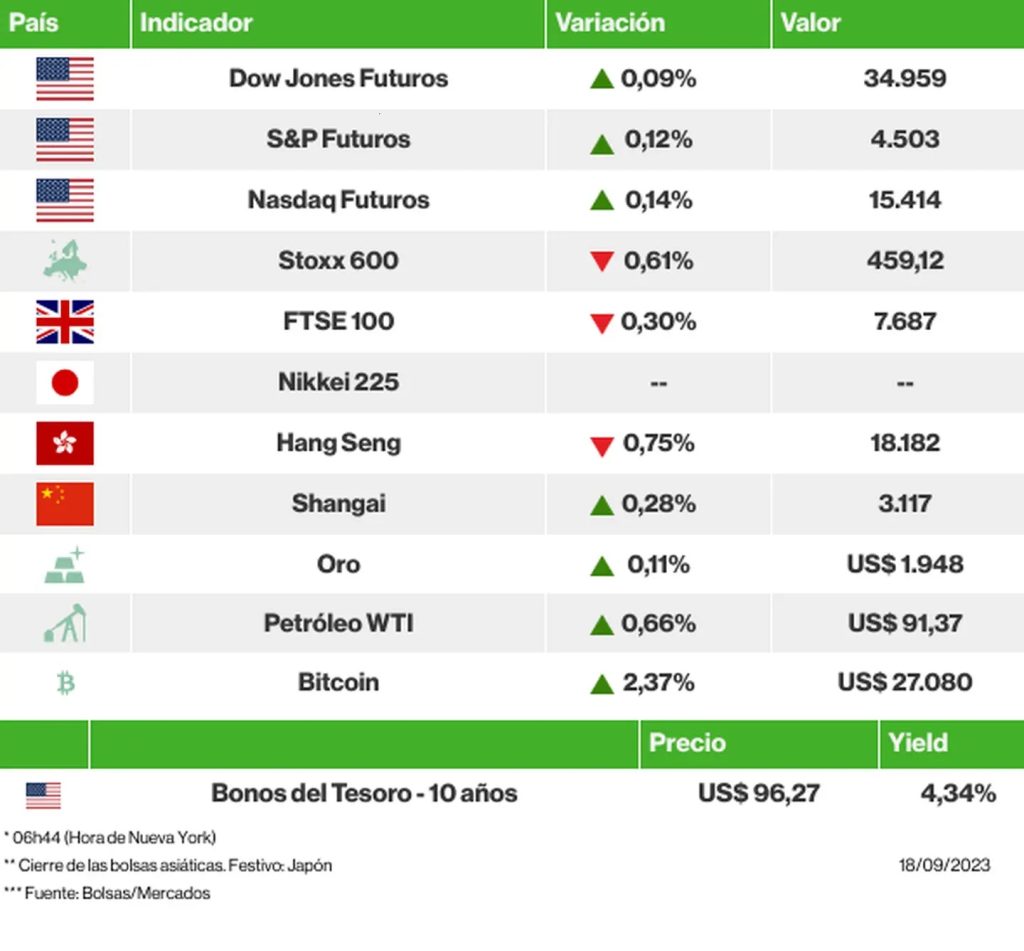

Los futuros de los índices estadounidenses subían ligeramente, mientras que las bolsas europeas bajaban. En Asia, los principales índices cerraron con signo mixto y el Nikkei permaneció cerrado por festivo en Japón.

Según la última encuesta de Bloomberg News entre economistas, es probable que la Reserva Federal (Fed) señale una nueva subida de las tasas de interés este año y mantenga la tasa en el nivel máximo el año que viene durante más tiempo del previsto.

El economista Nouriel Roubini advirtió hoy de que el Banco Central Europeo (BCE) y el Banco de Inglaterra (BoE) deben seguir subiendo los tipos de interés para alejar el riesgo de “estanflación”. Según él, la reciente subida de los precios del petróleo mantendrá alta la inflación y sería prematuro hablar de una política monetaria más laxa.

Bancos como Goldman Sachs (GS) empezaron a vender US$2.900 millones en bonos para financiar la compra por GTCR de una participación mayoritaria en el procesador de pagos Worldpay, una importante prueba del apetito de los inversores por la deuda de riesgo para financiar compras apalancadas.

Clara Raposo, subgobernadora del Banco de Portugal, cree que el Banco Central Europeo (BCE) podría lograr que la inflación vuelva a su objetivo del 2% antes de lo previsto, debido a la fragilidad de la economía de la región. Por su parte, Martins Kazaks, miembro del Consejo de Gobierno del BCE, afirma que apostar por una bajada de tasas en el primer semestre del próximo año sería un error.

Las acciones de tecnología y productos de consumo fueron las más bajistas del mercado europeo, al igual que las del banco francés Société Générale (-9%), cuyo plan estratégico causó decepción entre los analistas al mostrar recortes en los objetivos de ingresos y rentabilidad. Las acciones de Nordic Semiconductor (-12%) también bajaron después de que el fabricante de chips recortara sus previsiones trimestrales de ingresos y márgenes.

La rentabilidad del bono estadounidense a 10 años subía al 4,346% a las 06:46 (hora de Nueva York). Entre las divisas, el euro y la libra se apreciaban frente al dólar.

En otros mercados, el oro y el bitcoin subían, al igual que los contratos de petróleo WTI, que cotizaban en torno a los US$91. Los inversores buscarán pistas sobre las perspectivas de la oferta mundial cuando el ministro saudí de Energía, el príncipe Abdulaziz bin Salman, pronuncie hoy su discurso en una conferencia del sector.

→ Los factores que guían a los mercados:

🔝 Apuesta por los datacenters. La firma de inversión KKR (KKR) va a desembolsar US$807 millones para adquirir una quinta parte del negocio regional de centros de datos de Singapore Telecommunications (Singtel), en una nueva apuesta por las infraestructuras digitales asiáticas. Las empresas mundiales de capital riesgo han pasado de centrarse en adquisiciones a convertirse en sociedades de inversión con carteras de activos alternativos, como infraestructuras y bienes inmuebles. Y Asia está receptiva.

🇮🇳 Lejos de China. Foxconn, el principal socio de Apple (AAPL) en Asia, planea duplicar sus inversiones y contrataciones en India, lo que pone de relieve un acelerado desplazamiento de la producción lejos de China a medida que se intensifican las tensiones entre Washington y Pekín. La compañía taiwanesa planea duplicar el tamaño de su negocio en el país para 2024, sin detallar el plan.

💰 Inversiones en Turquía. El grupo Alibaba (BABA) ha anunciado su intención de aumentar sus inversiones en Turquía en US$2.000 millones. El anuncio, realizado tras una reunión entre Michael Evans, máximo responsable de la compañía china, y el presidente Recep Tayyip Erdogan, no detalló la inversión, pero la empresa ya ha invertido US$1.400 millones en el país a través de Trendyol, el mayor mercado de comercio electrónico de Turquía. Elon Musk también se reunió con Erdogan en Nueva York para hablar de una posible fábrica de Tesla (TSLA).

Más IPOs. Klaviyo, proveedor de marketing y automatización de datos, elevó su objetivo a US$557 millones en lo que se espera sea la tercera gran salida a bolsa en EE.UU. en una semana. En la parte superior de la nueva horquilla, su valoración ascendería a unos US$8.700 millones. En Alemania, Schott AG pretende recaudar hasta €859 millones (US$917 millones) con la OPI de su división de vidrio médico, lo que representará una de las mayores ofertas alemanas de 2023.

🇬🇧 La vivienda, bajo presión. Los precios de los alquileres batieron un nuevo récord en el Reino Unido y subieron un 12% en agosto, el ritmo más rápido en al menos una década, hasta alcanzar las 1.300 libras. Esta presión inflacionista preocupa de cara a la decisión del Banco de Inglaterra sobre las tasas de interés esta misma semana.

🧧 En la cuerda floja. Las autoridades chinas han detenido a empleados del promotor inmobiliario en default China Evergrande, llevando la crisis inmobiliaria del país a la justicia penal. Las acciones de la empresa se desplomaron hasta un -25% en Hong Kong. Country Garden, por su parte, se enfrenta al final del plazo para que los acreedores voten sobre una prórroga de tres años para pagar un bono en yuanes. Además, el plazo inicial para pagar US$15,4 millones en intereses de bonos en dólares está llegando a su fin.

👁️🗨️ Riesgo para 2024. El estratega de Morgan Stanley (MS) Michael Wilson, que mantuvo su visión pesimista sobre las acciones en 2023 a pesar del avance del 16% del S&P 500, dijo que 2024 parece ahora un “año más desafiante para los activos de riesgo en relación con 2023″, escribió Wilson, citando el riesgo de recesión en EE.UU..

⛔ Línea roja. China ordenó un vuelo masivo récord de 103 aviones alrededor de Taiwán, durante la visita de dos funcionarios estadounidenses a la isla codiciada por Pekín. EE.UU. ha criticado a China por llevar a cabo tales ejercicios, calificándolos de “provocadores”, mientras que China ya ha dicho que considera Taiwán una línea roja en la relación entre ambas potencias.

🟢 Las bolsas el viernes (15/09): Dow Jones Industrials (-0,83%), S&P 500 (-1,22%), Nasdaq Composite (-1,56%), Stoxx 600 (+0,23%)

La venta masiva de acciones en el día de vencimiento de derivados vinculados a acciones, opciones sobre índices y futuros amplificó la volatilidad en las bolsas estadounidenses. Las grandes tecnológicas lideraron las pérdidas, como Nvidia, Meta y la recientemente cotizada Arm.

→ Estos son los eventos previstos para hoy:

• Festivo: Japón

• EE.UU.: Índice NAHB del Mercado de la Vivienda/Sept, Transacciones Netas a Largo Plazo/Jul, Flujos Netos de Capital/Jul, Compras Netas Extranjeras de Bonos del Tesoro/Jul

• Europa y Asia: Sin indicadores relevantes

• América Latina: Brasil (IGP-10/Sept, Boletín Focus, IBC-Br/Jul); México (Demanda Agregada y Gasto Privado/2T23)

• Bancos centrales: Informe Mensual (Bundesbank), Discurso de Fabio de Panetta (BCE)

Fuente: Bloomberg News

Economía y Finanzas

EL DÓLAR SE FORTALECE Y PRESIONA AL PESO MEXICANO EN UNA SEMANA DE ALTA VOLATILIDAD

El panorama financiero mexicano cerró este 7 de marzo de 2026 con un notable fortalecimiento del dólar frente al peso, impulsado por la incertidumbre internacional y el incremento en la demanda de activos de refugio. La divisa estadounidense mantuvo una tendencia alcista durante toda la semana, generando presión en los mercados locales y afectando el desempeño de la Bolsa Mexicana de Valores.

El tipo de cambio FIX se ubicó en $17.79 pesos por dólar, mientras que el promedio en ventanilla bancaria se mantuvo alrededor de $17.80, reflejando una depreciación acumulada del peso cercana al 3% en los últimos días. Analistas señalan que la combinación de tensiones geopolíticas, ajustes en expectativas de política monetaria y movimientos especulativos ha provocado una salida de capitales de mercados emergentes, entre ellos México.

En el ámbito bursátil, la Bolsa Mexicana de Valores cerró la semana con una caída acumulada del 5.73%, su retroceso más pronunciado desde 2020. El índice S&P/BMV IPC finalizó en 67,313.5 unidades, afectado por ventas generalizadas y un entorno global adverso. Sectores como minería, construcción y financiero registraron las mayores pérdidas, destacando emisoras como Industrias Peñoles, Grupo México y Banco del Bajío.

A pesar del escenario complejo, especialistas consideran que el mercado podría estabilizarse en los próximos días si disminuye la volatilidad internacional. Sin embargo, advierten que el comportamiento del dólar seguirá siendo un factor determinante para la economía mexicana en el corto plazo.

💵 TIPO DE CAMBIO HOY

Promedio general: $17.80 Tipo de cambio FIX: $17.79

🏦 DÓLAR EN BANCOS DE MÉXICO

(Compra / Venta)

- Afirme: 16.70 / 18.20

- Banco Azteca: 17.15 / 18.39

- Banorte: 16.55 / 18.15

- BBVA: 16.76 / 18.30

- Citibanamex: 18.04 / 19.20

- Bank of America: 16.835 / 18.797

- Multiva: 17.83 / 17.83

- Referencia DOF: 17.677

📉 BOLSA MEXICANA DE VALORES

- Caída semanal: -5.73%

- Nivel del IPC: 67,313.5 unidades

- Sectores más afectados: minería, construcción, financiero

Fuente: 5to Poder Agencia de Noticias

Economía y Finanzas

FINANZAS HOY: 06 DE MARZO DE 2026

El dólar inicia la jornada con ligera presión al alza, mientras la Bolsa Mexicana de Valores refleja nuevamente la volatilidad internacional que ha marcado la semana. El peso mexicano mantiene estabilidad relativa, aunque continúa bajo la influencia de factores globales como el comportamiento del petróleo y la cautela de los mercados en Estados Unidos.

EL DÓLAR HOY EN MÉXICO

El tipo de cambio promedio se ubica alrededor de $17.57 a $17.60 pesos por dólar, mostrando un movimiento moderado respecto a la sesión previa. Las referencias oficiales indican lo siguiente:

- Promedio general: $17.5794

- Compra: $17.5786

- Venta: $17.5801

- Tipo de cambio FIX: $17.6770

- Valor DOF: $17.5445

- Para pagos: $17.7228

Los analistas señalan que el comportamiento del dólar se mantiene estable, aunque con tendencia a reaccionar ante cualquier variación en los mercados energéticos y geopolíticos.

PRECIO DEL DÓLAR EN LOS PRINCIPALES BANCOS DE MÉXICO

- Afirme: Compra $16.70 – Venta $18.20

- Banco Azteca: Compra $17.05 – Venta $18.39

- Bank of America: Compra $16.6945 – Venta $18.6567

- Banorte: Compra $16.55 – Venta $18.05

- BBVA: Compra $16.94 – Venta $18.07

- Banamex: Compra $19.67 – Venta $20.80

- HSBC: Compra $16.90 – Venta $18.22

- Santander: Compra $16.65 – Venta $18.35

- Banco Base: Compra $17.54 – Venta $17.54

Las variaciones entre instituciones reflejan la necesidad de comparar antes de realizar operaciones de compra o venta de divisas.

BOLSA MEXICANA DE VALORES

El índice S&P/BMV IPC registró una caída del 2.91%, cerrando en 68,379 puntos, después de haber alcanzado recientemente niveles superiores a las 70 mil unidades. La volatilidad responde a la incertidumbre internacional, especialmente por los movimientos en los precios del petróleo y la postura cautelosa de los inversionistas globales.

A pesar del retroceso, especialistas consideran que el mercado mexicano mantiene fundamentos sólidos, aunque recomiendan vigilancia constante ante posibles ajustes en los próximos días.

Fuente: 5to Poder Agencia de Noticias

-

Gobierno Del Estadohace 21 horas

Gobierno Del Estadohace 21 horasANUNCIA MARA LEZAMA EL REGISTRO DEL PROGRAMA “COMEMOS TODAS Y TODOS 2026”, QUE BENEFICIARÁ A 60 MIL FAMILIAS EN QUINTANA ROO

-

Gobierno Del Estadohace 21 horas

Gobierno Del Estadohace 21 horasREFUERZAN LA SEGURIDAD EN PUERTO MORELOS CON ENTREGA DE 15 NUEVAS PATRULLAS

-

Economía y Finanzashace 21 horas

Economía y Finanzashace 21 horasEL DÓLAR SE FORTALECE Y PRESIONA AL PESO MEXICANO EN UNA SEMANA DE ALTA VOLATILIDAD

-

Chetumalhace 21 horas

Chetumalhace 21 horasCLIMA HOY EN QUINTANA ROO: LLUVIAS LIGERAS Y BOCHORNO

-

Gobierno Del Estadohace 20 horas

Gobierno Del Estadohace 20 horasFAMILIAS DE TULUM DAN PASO DECISIVO HACIA LA SEGURIDAD JURÍDICA DE SUS PATRIMONIOS

-

Gobierno Del Estadohace 21 horas

Gobierno Del Estadohace 21 horasIMPULSAN MAPEO ARBÓREO PARA FORTALECER LA PLANIFICACIÓN URBANA EN QUINTANA ROO

-

Gobierno Del Estadohace 20 horas

Gobierno Del Estadohace 20 horasINAUGURAN DOMO EN EL COLEGIO DE BACHILLERES DE PUERTO MORELOS; CUMPLEN PROMESA DE INFRAESTRUCTURA EDUCATIVA

-

Cancúnhace 20 horas

Cancúnhace 20 horasIMPULSA DIF BENITO JUÁREZ LA UNIÓN FAMILIAR CON FESTIVAL DEPORTIVO RUMBO AL MUNDIAL 2026