Economía y Finanzas

De la inflación al productor a las actas de la Fed: los hechos que mueven los mercados

Barcelona, España — Hoy los mercados se centran en el Índice de Precios al Productor (PPI, por sus siglas en inglés) de Estados Unidos y en las actas de la reunión del Comité de Mercado Abierto de la Reserva Federal (Fed). En una semana que ha comenzado repleta de declaraciones de los miembros del banco central estadounidense, los inversores están reuniendo todas las piezas que les permitirán sacar conclusiones sobre la evolución de la política de tipos de interés de la Fed. ¿Aumentar o pausar el endurecimiento monetario? Ésa es la cuestión.

🕊️ Nuevas voces “dovish”. En vísperas de la publicación de las actas de la Fed, la directora de la institución en San Francisco, Mary Daly, afirmó que el estrechamiento de las condiciones financieras, acentuado por la reciente subida de las primas de los bonos del Tesoro, podría significar que el banco central “no necesita hacer tanto”. Este comentario es el último que indica un escenario más “suave” para la política monetaria estadounidense, lo que hace albergar esperanzas a los inversores de que las subidas de los tipos de interés podrían estar llegando a su fin. Al menos por el momento. El único comentario discrepante fue el de Michelle Bowman, según la cual podría ser necesaria una subida para contener los precios.

♟️ Otras piezas en el tablero. Pero hay otras variables en el juego de fuerzas entre los tipos de interés y la inflación. En un intento por impulsar el crecimiento de su economía, China está considerando aumentar su déficit presupuestario para 2023, según fuentes de Bloomberg. El país está considerando emitir al menos 1 billón de yuanes (US$137.000 millones) de deuda soberana adicional para el gasto en infraestructuras. Esto supondría un cambio de estrategia para Pekín, ya que el Gobierno ha evitado hasta ahora un estímulo fiscal más amplio.

⤵️ El lujo a la baja. Las acciones de LVMH, el mayor fabricante de artículos de lujo del mundo, cayeron más de un 8% esta mañana, arrastradas por la ralentización de las ventas en el tercer trimestre, señal de que el auge del lujo tras la pandemia está perdiendo impulso. Sus homólogas Richemont, Christian Dior y Burberry Group también bajaban.

Los ingresos orgánicos de la unidad crucial de moda y marroquinería del grupo francés, que incluye las marcas Louis Vuitton y Christian Dior, aumentaron un 9%, según informó la empresa el martes, por debajo de las expectativas de los analistas y a la mitad del ritmo de los seis primeros meses. Las ventas de la unidad de vinos y licores cayeron un 14%, muy por debajo de las estimaciones.

🪖 En el frente. Israel ha intensificado sus ataques aéreos contra objetivos de Hamás en Gaza y al menos dos misiles han sido lanzados contra Israel desde Líbano. Más de 1.200 israelíes y unos 900 palestinos han muerto desde que militantes de Hamás con base en Gaza atacaron Israel el fin de semana. Gaza se está quedando sin suministro de gasóleo después de que Israel acordonara la zona, y las autoridades prevén el cierre total de la única central eléctrica del territorio en cuestión de horas.

⛩️ Oferta de acciones. SoftBank pondrá a la venta 120.000 millones de yenes (US$800 millones) de acciones tipo bono a una tasa de dividendo anual del 2,5%, el extremo inferior del rango indicativo, tras obtener una fuerte demanda de inversores particulares e institucionales, según Bloomberg. Se trata de la primera oferta pública de este tipo de acciones en Japón.

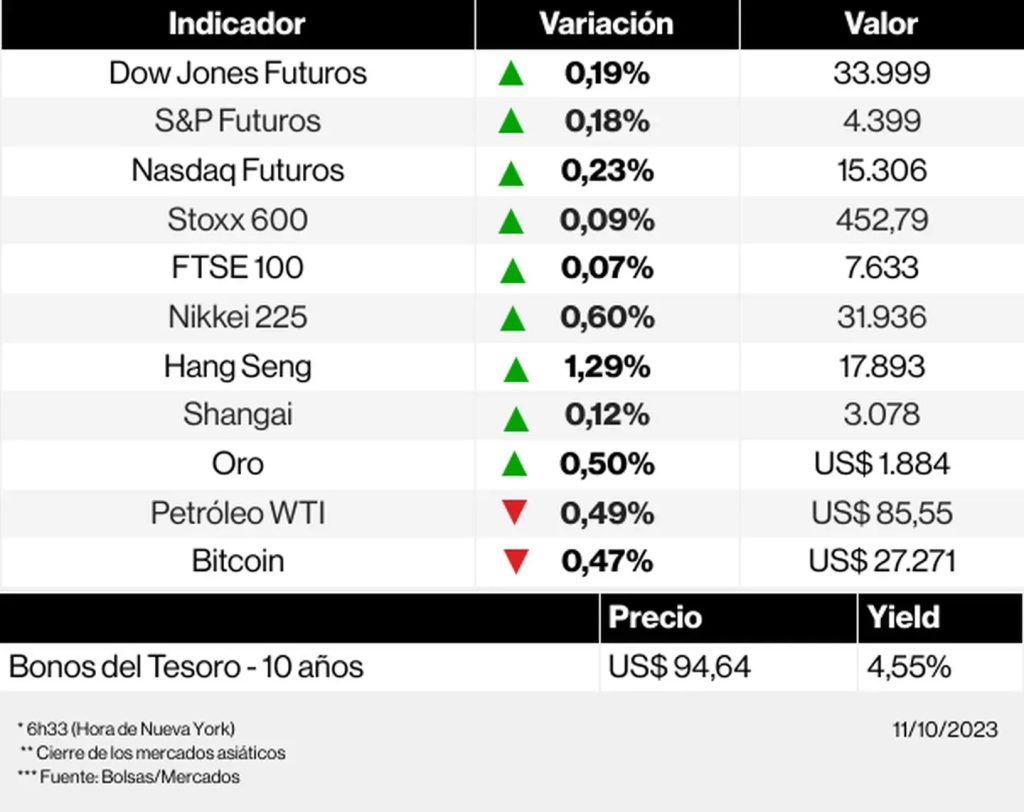

📈 El vaivén de los activos. Los futuros de los índices estadounidenses subían, mientras las bolsas europeas luchaban para definir un rumbo. Al cierre del mercado bursátil asiático, predominaba el alza. En otros mercados, la prima de riesgo del bono estadounidense a 10 años bajaba al 4,552%, con la deuda soberana recuperando valor mientras los inversores buscan refugio. El oro cotizaba al alza, al igual que los contratos de crudo WTI. En el mercado de divisas, el euro, la libra esterlina y el yen retrocedían frente al dólar.

🟢 Las bolsas ayer (10/10): Dow Jones Industrials (+0,40%), S&P 500 (+0,52%), Nasdaq Composite (+0,58%), Stoxx 600 (+1,96%)

Más que al conflicto entre Israel y el grupo palestino Hamás, el mercado internacional reaccionó a las perspectivas de una política monetaria más laxa de la Fed. Miembros del banco central estadounidense han indicado que los tipos de interés pueden mantenerse, sin necesidad de un nuevo alza. Para Raphael Bostic, director de la Fed de Atlanta, los tipos del país ya han alcanzado niveles restrictivos.

La agenda de los inversores

- EE.UU.: IPP/Sept; Solicitudes de Hipotecas MBA; Tipos de Interés e Índice de Compras MBA; Inventarios Semanales de Crudo/API; Perspectivas Energéticas a Corto plazo/ EIA

- Europa: Alemania (IPC/Ago); Italia (Producción Industrial/Ago)

- Asia: Japón (Pedidos de máquinas herramienta; Préstamos bancarios/Sept; Pedidos de Maquinaria/Ago); China (Nuevos Préstamos; Financiación Social Total)

- América Latina: Brasil (IPCA/Sept; Confianza de los Consumidores/Oct; Flujo de Divisas)

- Bancos centrales: Actas de la reunión del FOMC. Intervenciones de Christopher Waller, Raphael Bostic y Michelle Bowman (Fed), Sabine Mauderer (Bundesbank), François Villeroy, Klaas Knot y Pablo Hernández de Cos (BCE)

Fuente:Bloomberg

Economía y Finanzas

EL DÓLAR SE MANTIENE EN 18.20 PESOS Y LA BOLSA MEXICANA OPERA CON CAUTELA

Este jueves 11 de diciembre de 2025, los mercados financieros en México muestran un comportamiento prudente en medio de la expectativa por la decisión de la Reserva Federal de Estados Unidos. El tipo de cambio peso-dólar se ubica en 18.20 pesos por unidad, con ligera variación respecto al cierre anterior.

En los principales bancos del país, el dólar se ofrece en los siguientes niveles:

- Banamex: Compra 17.70 / Venta 18.70

- BBVA: Compra 17.65 / Venta 18.65

- Banorte: Compra 17.60 / Venta 18.60

- Santander: Compra 17.68 / Venta 18.68

- HSBC: Compra 17.75 / Venta 18.75

- Banco Azteca: Compra 17.50 / Venta 18.50

- Scotiabank: Compra 17.80 / Venta 18.80

- Inbursa: Compra 17.72 / Venta 18.72

La Bolsa Mexicana de Valores (BMV) registra una baja de 0.31%, ubicándose en torno a los 63,496 puntos. Los inversionistas mantienen cautela ante posibles ajustes en las tasas de interés de Estados Unidos, lo que genera volatilidad moderada en los mercados.

Las emisoras financieras y de infraestructura se encuentran entre las más afectadas, mientras que sectores defensivos muestran mayor estabilidad. El panorama refleja la tensión global: cualquier señal restrictiva de la Fed podría presionar nuevamente al peso y a la bolsa mexicana en las próximas semanas.

En conclusión, el peso mexicano conserva estabilidad relativa, pero los mercados se mantienen atentos a los anuncios internacionales que definirán el rumbo financiero hacia 2026.

Fuente: 5to Poder Agencia de Noticias

Economía y Finanzas

EL DÓLAR Y LA BOLSA MEXICANA SE MUEVEN ENTRE CAUTELA Y EXPECTATIVA

Este martes 9 de diciembre de 2025, los mercados financieros en México abren con un ambiente de cautela. El tipo de cambio dólar-peso se ubica en 18.25 MXN, reflejando la presión internacional por las decisiones de política monetaria de la Reserva Federal de Estados Unidos. El peso mexicano, que venía de semanas de fortaleza, muestra una ligera depreciación en medio de la volatilidad global.

La Bolsa Mexicana de Valores (BMV) mantiene un desempeño positivo: el Índice de Precios y Cotizaciones (IPC) se coloca en 63,528 puntos, con una ganancia de 149 unidades respecto al cierre anterior. Este avance, aunque moderado, refleja confianza en sectores ligados al consumo interno y expectativas de estabilidad en proyectos de inversión.

Cotización del dólar en bancos de México (09/12/2025)

- CitiBanamex: Compra $19.67 / Venta $20.80

- Banorte/Ixe: Compra $19.25 / Venta $20.80

- BBVA: Compra $17.40 / Venta $18.54

- HSBC: Compra $17.75 / Venta $18.68

- Banco Azteca: Compra $17.55 / Venta $18.74

- Santander: Compra $17.10 / Venta $18.80

- Inbursa: Compra $18.30 / Venta $19.30

- Monex: Compra $17.64 / Venta $19.50

- Banco Base: Compra/Venta $18.19

- BanCoppel: Compra $17.74 / Venta $18.67

La jornada se perfila con movimientos defensivos de los inversionistas, atentos a los anuncios de la Fed y a la dinámica de tasas de interés en EE.UU. Mientras tanto, México reporta cifras sólidas en empleo formal, lo que da soporte a la confianza interna.

Fuente: 5to Poder Agencia de Noticias

-

EN LA OPINIÓN DE:hace 10 horas

EN LA OPINIÓN DE:hace 10 horasLAGUNAS Y ANTINOMIAS… LA TAREA DEL JUEZ Y DEL LEGISLADOR EN MÉXICO.

-

Viralhace 10 horas

Viralhace 10 horasCORRE, CAMINA O RUEDA: FELIPE CARRILLO PUERTO SE UNE CONTRA LA VIOLENCIA DE GÉNERO

-

Cancúnhace 10 horas

Cancúnhace 10 horasCASA DEL RATÓN: CLÍNICA DENTAL GRATUITA PARA MENORES EN CANCÚN

-

Gobierno Del Estadohace 10 horas

Gobierno Del Estadohace 10 horasQUINTANA ROO LOGRA RESULTADOS HISTÓRICOS EN LOS 16 DÍAS DE ACTIVISMO CONTRA LA VIOLENCIA DE GÉNERO

-

Culturahace 10 horas

Culturahace 10 horasCLAUSURA DE TALLERES DE LA FPMC IMPULSA EL EMPODERAMIENTO ECONÓMICO DE MUJERES COZUMELEÑAS

-

Gobierno Del Estadohace 10 horas

Gobierno Del Estadohace 10 horasMARA LEZAMA REAFIRMA COMPROMISO CON LA SALUD EN LA 116 ASAMBLEA DEL IMSS

-

Gobierno Del Estadohace 10 horas

Gobierno Del Estadohace 10 horasSEQ ASIGNA 316 HORAS ADICIONALES A DOCENTES DE SECUNDARIA TÉCNICA EN QUINTANA ROO

-

Chetumalhace 9 horas

Chetumalhace 9 horasQUINTANA ROO SE PREPARA PARA UNA JORNADA VARIABLE