Economía y Finanzas

El efecto rebote y las renovadas presiones sobre la Fed y el BoJ

Los mercados de renta variable de todo el mundo se vieron afectados el lunes en medio de una caída masiva que avivó las presiones sobre la Reserva Federal y el Banco de Japón.

Hoy, los mercados vuelven a aguas más tranquilas, pero la perspectiva de un rebote se desvanece. Mientras tanto, los inversores se protegen contra futuras caídas.

¿Qué se espera hoy? Los inversores estarán muy atentos a nuevos catalizadores que amplíen o inviertan la caída mundial de los activos de riesgo. En cuanto a los datos económicos, los inversores japoneses estarán muy atentos a las cifras salariales. En Europa, las cifras económicas incluyen las ventas minoristas de junio en la Eurozona y el informe de compras de activos del Banco de Inglaterra. En Estados Unidos, se prevé la balanza comercial de junio en Estados Unidos.

A continuación lo que está en el radar de los mercados:

⬇️Los mercados se hundieron.

La tormenta financiera que comenzó la semana pasada se intensificó el lunes en todo el mundo, con los mercados sacudidos por el temor a una posible recesión económica en EE.UU. y las advertencias de que el vertiginoso repunte bursátil de este año había ido demasiado lejos.

De Nueva York a Londres y Tokio, la renta variable sufrió un duro golpe. Justo cuando los mercados empezaban a celebrar las señales de la Reserva Federal sobre una primera bajada de tasas, se vieron afectados por una tormenta perfecta: datos económicos débiles, beneficios decepcionantes, posicionamiento estirado y malas tendencias estacionales.

El S&P 500 registró su mayor caída en cerca de dos años, mientras que el Nasdaq 100 registró su peor comienzo de mes desde 2008. El “indicador del miedo” de Wall Street, el VIX, registró en un momento dado su mayor repunte desde 1990.

Lea más: Los ganadores y perdedores inesperados del desplome de las bolsas mundiales

🔴¿Hoy estamos frente a un efecto rebote?

El martes, los mercados recuperaron una cierta calma tras la dramática venta de acciones del lunes, pero el rebote fue mucho más tibio que la caída, y no prueba que el colapso haya terminado.

Es imposible saber si las alocadas oscilaciones del lunes marcan el estallido final de una liquidación mundial que empezó a gestarse la semana pasada o si señalan el comienzo de una caída prolongada. Pero los pilares que han sustentado las ganancias de los mercados financieros durante años -una serie de supuestos clave con los que contaban los inversores de todo el mundo- se están tambaleando.

En el lapso de tres semanas, unos 6,4 billones de dólares se han esfumado de los mercados bursátiles mundiales.

🇯🇵Críticas al Banco de Japón.

El endurecimiento de la política monetaria del Banco de Japón la semana pasada generó una oleada de críticas después de que ayudara a desencadenar un desplome histórico de las acciones japonesas y contribuyera a la agitación de los mercados mundiales. “El hecho de que el BOJ subiera las tasas de interés ante las malas estadísticas económicas demuestra que no prestó atención a los datos”, afirmó Nobuyasu Atago, antiguo funcionario del BOJ.

La semana pasada, el gobernador Kazuo Ueda insistió repetidamente en que el BOJ había decidido subir las tasas basándose en los datos económicos y de inflación, que mostraban una evolución acorde con las expectativas previas. También dijo que las tasas seguirían subiendo mientras se mantuviera esa tendencia.

💰Huang vende acciones de Nvidia.

Jensen Huang, de Nvidia, prosiguió con sus ventas veraniegas y en julio se deshizo de un volumen récord de acciones por valor de US$322,7 millones, justo antes de que se produjera una mayor venta de valores tecnológicos. Junto con las acciones que descargó en junio, el cofundador y CEO del fabricante de chips ha vendido casi US$500 millones desde que las acciones alcanzaron su máximo en medio de un repunte impulsado por la inteligencia artificial.

Aunque las ventas de junio y julio se ejecutaron en el marco de un plan de negociación 10b5-1 adoptado en marzo, el momento resultó afortunado.

Lea más: Caída de las bolsas también afecta el patrimonio del CEO de Nvidia: ¿A cuánto se redujo?

🇲🇽Preocupación por el carry trade.

Mientras tanto, en los mercados de divisas, JPMorgan Chase & Co advierte de que la reciente reversión de las operaciones de carry trade tiene más recorrido, ya que el yen sigue siendo una de las divisas más infravaloradas. Este tipo de operaciones consiste en obtener préstamos a tipos bajos en Japón para financiar la compra de activos de mayor rentabilidad en otros países. La semana pasada se vio afectada por la volatilidad del yen.

El peso mexicano se llevó el lunes la peor parte de la liquidación de posiciones de carry trade en Latinoamérica. La moneda perdió hasta un 5,4% antes de recuperarse para cotizar con pocos cambios y luego volver a debilitarse.

Durante unos minutos traspasó los 20 pesos por dólar por primera vez desde octubre de 2022. La caída convirtió al peso mexicano en la moneda que más se ha debilitado durante el último mes en los mercados emergentes.

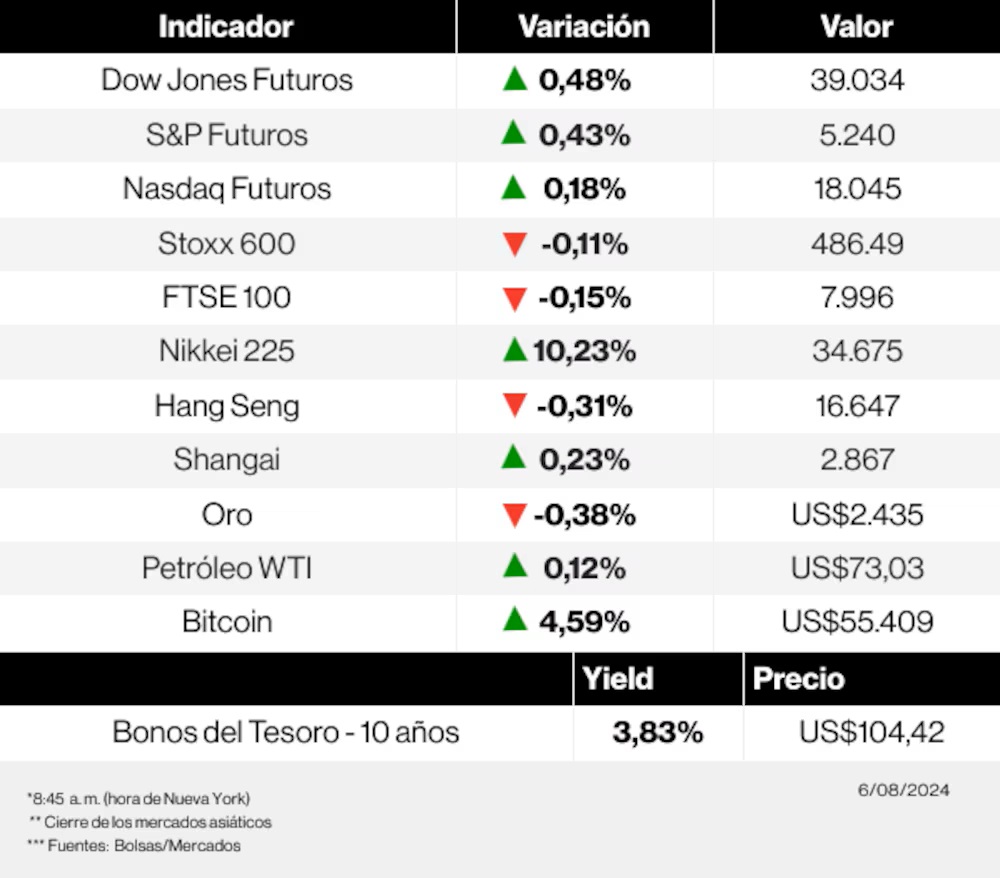

🔘Las bolsas ayer (5/08): Dow Jones Industrial (-2,60%), S&P 500 (-3,00%), Nasdaq (-3,43%), Stoxx 600 (-2,17%)

Economía y Finanzas

EL DÓLAR SUPERA LOS 17.80 PESOS Y AUMENTA LA PRESIÓN SOBRE LOS MERCADOS MEXICANOS

El peso mexicano inició este 13 de marzo de 2026 con una nueva jornada de volatilidad marcada por el incremento en los precios internacionales del petróleo y la persistente tensión geopolítica en Medio Oriente. La incertidumbre global continúa impulsando a los inversionistas hacia activos de refugio, fortaleciendo al dólar y debilitando a las monedas emergentes.

La situación se ha intensificado debido al cierre parcial de rutas energéticas estratégicas, lo que ha elevado los costos del crudo y generado temores inflacionarios. Este escenario ha provocado movimientos bruscos en los mercados financieros, afectando directamente al tipo de cambio y a la Bolsa Mexicana de Valores.

Tipo de cambio del dólar

El tipo de cambio interbancario se ubicó en un rango de 17.81 a 17.85 pesos por dólar, reflejando una ligera depreciación del peso frente a la jornada previa. La presión proviene del encarecimiento de los energéticos y de la expectativa de que las principales economías mantengan políticas monetarias restrictivas por más tiempo.

Precio del dólar en bancos de México

Cotizaciones registradas al 13 de marzo de 2026:

- Afirme: 18.40

- Banamex: 18.26

- BBVA: 18.11

- Banorte: 18.20

- Santander: 18.15

- Scotiabank: 19.30

Estas variaciones muestran un mercado cauteloso, con amplios diferenciales entre instituciones debido a la volatilidad internacional.

Bolsa Mexicana de Valores

La Bolsa Mexicana de Valores abrió con pérdidas, afectada por la caída del apetito por riesgo y la preocupación por el impacto que el alza del petróleo podría tener en la inflación global. Los principales índices registraron retrocesos desde la apertura, alineándose con la tendencia negativa observada en otros mercados internacionales.

El entorno financiero continúa condicionado por factores externos, especialmente por la incertidumbre energética y la tensión geopolítica. Analistas advierten que, si estas condiciones persisten, el peso podría enfrentar nuevas presiones y los mercados bursátiles podrían mantener un comportamiento defensivo.

Fuente: 5to Poder Agencia de Noticias

Economía y Finanzas

MERCADOS FINANCIEROS: EL DÓLAR SUBE Y LA BOLSA MEXICANA MANTIENE ESTABILIDAD EN MEDIO DE VOLATILIDAD GLOBAL

El dólar inició este 12 de marzo de 2026 con un nuevo avance frente al peso mexicano, impulsado por la incertidumbre internacional derivada del conflicto en Medio Oriente y el repunte en los precios del petróleo. El tipo de cambio oficial se ubicó en 17.6543 pesos por dólar, cifra superior a la registrada en la jornada previa, lo que confirma la presión sobre la moneda mexicana.

Durante las primeras operaciones del día, el tipo de cambio rondó los 17.66 pesos por dólar, reflejando una depreciación cercana al 0.39%. La búsqueda de refugio financiero por parte de inversionistas internacionales continúa fortaleciendo al dólar frente a divisas emergentes, entre ellas el peso mexicano.

La volatilidad del petróleo sigue siendo un factor clave. Las tensiones en el Estrecho de Ormuz han elevado los precios internacionales del crudo, generando preocupación sobre el suministro energético global. Este escenario ha provocado movimientos bruscos en los mercados y ha incrementado la aversión al riesgo.

En el ámbito bursátil, la Bolsa Mexicana de Valores mantiene un desempeño estable. En la jornada previa, el índice S&P/BMV IPC cerró en 67,559.78 puntos, con una ganancia del 0.24%, mostrando resiliencia pese al entorno internacional adverso.

TIPO DE CAMBIO EN BANCOS DE MÉXICO

(12 de marzo de 2026)

- Afirme: 16.60 compra / 18.10 venta

- Banco Azteca: 17.10 compra / 18.29 venta

- Banorte: 16.45 compra / 18.05 venta

- BBVA: 16.83 compra / 17.96 venta

- Banamex: 18.08 venta

- Bank of America: 16.7785 compra / 18.7617 venta

- Multiva: 17.70 compra

- Intercam: 17.2086 compra / 18.2236 venta

BOLSA MEXICANA DE VALORES

El mercado accionario mexicano continúa mostrando estabilidad. El índice S&P/BMV IPC cerró la jornada del 11 de marzo con un avance del 0.24%, alcanzando los 67,559.78 puntos. La actividad bursátil se mantiene en terreno positivo, impulsada por un comportamiento moderado de las principales emisoras.

Fuente: 5to Poder Agencia de Noticias

-

EN LA OPINIÓN DE:hace 3 horas

EN LA OPINIÓN DE:hace 3 horasMORENA NO SABE COMER POZOLE

-

Chetumalhace 5 horas

Chetumalhace 5 horasLLUVIAS, NUBOSIDAD Y AMBIENTE CÁLIDO: ASÍ AMANECE QUINTANA ROO

-

EN LA OPINIÓN DE:hace 4 horas

EN LA OPINIÓN DE:hace 4 horasPALO A LA PRESIDENTA! / PLAN B

-

EN LA OPINIÓN DE:hace 4 horas

EN LA OPINIÓN DE:hace 4 horasPRIORIZA FEDERACION SEGURIDAD DE CANCUN Y PLAYA DEL CARMEN

-

Economía y Finanzashace 5 horas

Economía y Finanzashace 5 horasEL DÓLAR SUPERA LOS 17.80 PESOS Y AUMENTA LA PRESIÓN SOBRE LOS MERCADOS MEXICANOS

-

Gobierno Del Estadohace 5 horas

Gobierno Del Estadohace 5 horasIMPULSA MARA LEZAMA OBRAS ESTRATÉGICAS PARA FORTALECER LA INFRAESTRUCTURA DE QUINTANA ROO

-

Gobierno Del Estadohace 5 horas

Gobierno Del Estadohace 5 horasJUSTICIA ABIERTA Y HUMANISTA: QUINTANA ROO SE CONVIERTE EN SEDE NACIONAL PARA IMPULSAR NUEVAS FORMAS DE IMPARTIR JUSTICIA

-

Gobierno Del Estadohace 5 horas

Gobierno Del Estadohace 5 horasRECONOCEN A DOCENTES DEL CECYTE QUINTANA ROO POR SU EXCELENCIA EDUCATIVA