Economía y Finanzas

Los mercados caen por el alza de la prima de los bonos de EE.UU. y los balances

España— Prevalece un tono cauteloso entre los inversores, que evalúan los efectos de la rebaja de la calificación crediticia de Estados Unidos por parte de Fitch Ratings en los mercados de renta fija, renta variable y divisas. También pesan las expectativas sobre los balances de Apple (AAPL) y Amazon (AMZN), así como la decisión del Banco de Inglaterra (BoE) sobre las tasas de interés.

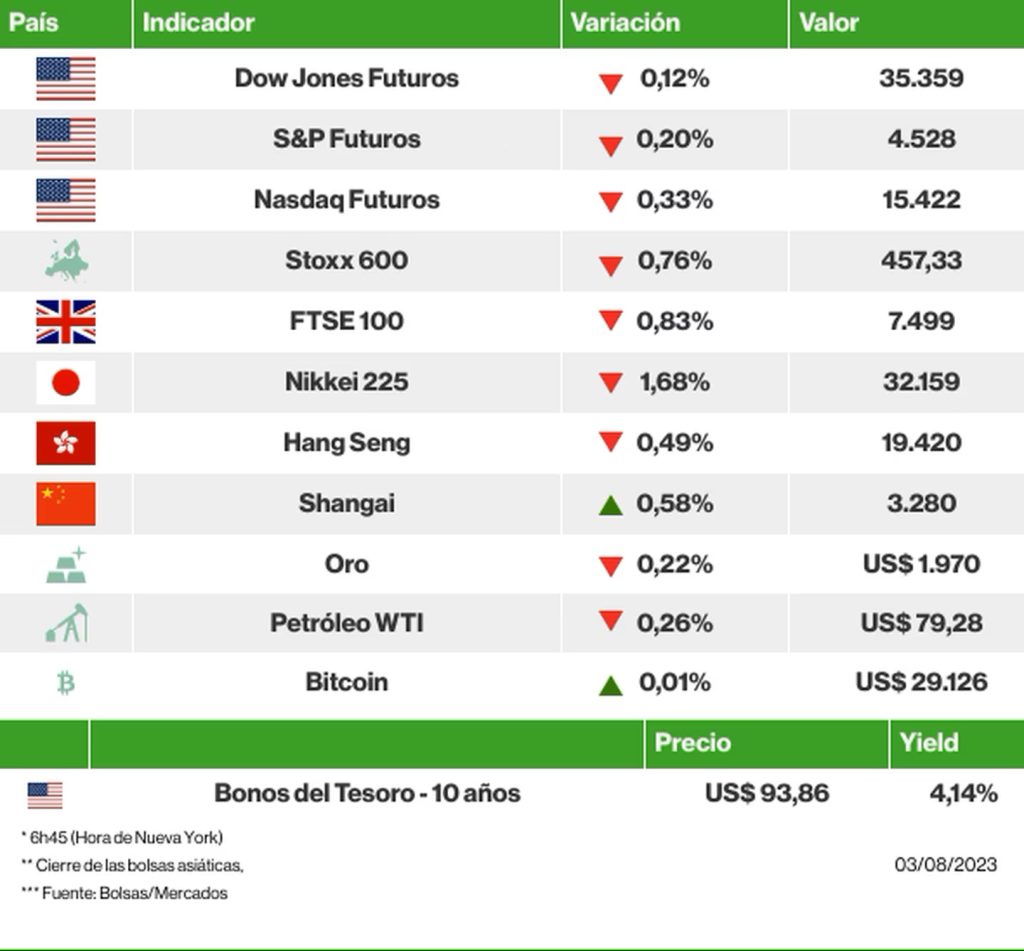

Los futuros de los índices estadounidenses y las bolsas europeas cotizaban a la baja. En Asia, el cierre fue mixto, con ganancias en Shanghai.

El mercado bursátil perdía parte de las ganancias del rally de este año a medida que los bonos del Tesoro estadounidense profundizaban la caída de su valor nominal, empujando las primas a su nivel más alto del año. El movimiento se produce en respuesta a unos datos más sólidos sobre el empleo en el sector privado estadounidense, que añadió 324.000 trabajadores en julio, por encima de una previsión de 190.000.

También ha contribuido al aumento de las primas el hecho de que el Tesoro advirtiera poco después de la rebaja de la calificación crediticia de EE.UU. por parte de Fitch Ratings que emitirá US$103.000 millones en bonos la próxima semana, algo más de lo previsto.

Fitch se explaya sobre decisión de rebajar calificación crediticia de EE.UU.

Richard Francis, codirector de la agencia de calificación soberana para las Américas, explicó en una entrevista los factores que motivaron la decisión

La rentabilidad del bono estadounidense a 10 años subía al 4,142% a las 6:10 (hora de Nueva York). Entre las divisas, la libra y el euro se depreciaban frente al dólar.

En Europa, la caída es más pronunciada por la expectativa de nuevas subidas de las tasas de interés en el Reino Unido y por algunos balances y previsiones de empresas como la alemana Infineon. Las acciones del fabricante de chips retrocedían más de un 7% tras decepcionar las previsiones. En el caso de Lufthansa, la caída se justifica por la preocupación por la deuda y el aumento de los costes.

En otros mercados, los contratos de petróleo WTI y el oro retrocedían, mientras que el bitcoin se mantenía plano.

→ Los factores que guían a los mercados:

⛩️ Alta controlada. El Banco de Japón entró en el mercado de bonos por segunda vez en la semana para frenar las subidas de los rendimientos de los bonos soberanos de referencia. El BoJ intenta contener los movimientos bruscos de las tasas. La acción provocó una depreciación del yen y cierta inestabilidad en el mercado bursátil.

A pesar de los cuellos de botella logísticos en el sector, el fabricante de coches de lujo espera “ventas sólidas” este año, apoyadas por el creciente interés en los coches eléctricos

🚘 Fuerza con los eléctricos. BMW espera unas ventas “sólidas” este año, dada la gran demanda de coches totalmente eléctricos. El reto será lidiar con el creciente coste de las piezas y los cuellos de botella logísticos. Los beneficios antes de intereses e impuestos fueron de €4.340 millones en el segundo trimestre, un 28% más que en el mismo periodo de 2022, por encima de la expectativas de los analistas.

🍺 Mejor de lo esperado. El aumento de las ventas de cerveza en Brasil, China y Colombia permitió a los resultados de Anheuser-Busch InBev NV (BUD) superar las proyecciones del mercado, con un crecimiento del +5% hasta US$4.910 millones en el trimestre hasta junio. El avance de cerca del 20% en estos países ayudó a compensar la caída del 28% de las ventas en Estados Unidos tras una controvertida campaña de marketing de la marca Bud Light.

🧳 Beneficios en las nubes. La demanda de viajes aéreos seguirá siendo elevada a pesar de la inflación, según las previsiones de Lufthansa, que espera obtener este trimestre unos resultados superiores a los de antes de la pandemia (€1.300 millones). Tras triplicar su beneficio en el periodo abril-junio, la aerolínea prevé ganancias superiores a €2.600 millones en 2023, en línea con el mercado.

👟 Reducción de inventarios. Adidas ingresó US$437 millones por la venta de las zapatillas Yeezy en el segundo trimestre, igualando el resultado registrado en el mismo periodo del año pasado, antes de que el rapero Ye expresara opiniones antisemitas que provocaron la rescisión del contrato. La reducción del inventario ayudó a la empresa a elevar sus metas para el año.

⏬ Doble rebaja. Fitch rebajó la calificación de Fannie Mae y Freddie Mac de AAA a +AA, con lo que la calificación de las sociedades hipotecarias patrocinadas por el gobierno estadounidense se equiparó a la rebaja de la deuda soberana estadounidense anunciada el día anterior. La empresa de calificación advirtió de que la medida “no estaba motivada por un deterioro fundamental del crédito, el capital o la liquidez de las empresas”.

🧧 Mercado frustrado. Morgan Stanley (MS) recortó su calificación de la bolsa china a estable, citando la frustración de los inversores ante las tibias medidas de apoyo a la economía. El reciente impulso de los activos del país se ha basado en las promesas de estímulo de Pekín, pero es probable que las medidas lleguen lentamente, lo que podría ser insuficiente para mantener las ganancias en las bolsas del país.

Fuente: Bloomberg News

🟢 Las bolsas ayer (02/08): Dow Jones Industrials (-0,98%), S&P 500 (-1,38%), Nasdaq Composite (-2,17%), Stoxx 600 (-1,35%)

La aversión al riesgo en la renta variable estadounidense cobró impulso después de que los datos del mercado laboral mostraran una economía aún fuerte. Un repunte de las primas de los bonos del Tesoro también contribuyó al cierre negativo.

→ Estos son los eventos previstos para hoy:

• PMI Servicios y Compuesto: EE.UU., Zona Euro, Reino Unido, Alemania, Francia, Italia, Brasil

• EE.UU.: Despidos Anunciados Challenger/Jul, Solicitudes Iniciales de Subsidio por Desempleo, Pedidos Manufactureros/Jun, PMI No Manufacturero ISM/Jul, Balance de la Fed

• Europa: Alemania (Balanza Comercial/Jun); Francia (Saldo Presupuestario); Italia (Ventas Minoristas/Jun); España (PMI Sector Servicios/Jul)

• Asia: Japón (Renta Laboral Media)

• América Latina: Argentina (Ingresos Fiscales); Brasil (Flujo de Divisas)

• Bancos centrales: Decisión de Política Monetaria-BoE, Discursos de Andrew Bailey-BoE y Fabio Panetta-BCE, Saldos de Reserva con Bancos-Fed

• Los balances del día: Apple, Amazon, ConocoPhillips, Booking, Airbnb, ING, Motorola, Moderna, Warner Bros, Kellogg, Petrobras

Economía y Finanzas

DÓLAR SE MANTIENE FIRME MIENTRAS EL PESO RESISTE PRESIONES GLOBALES

Este 6 de febrero de 2026, los mercados financieros abren con un comportamiento estable en el tipo de cambio, mientras el peso mexicano continúa mostrando resiliencia frente a un entorno internacional marcado por señales mixtas en la economía estadounidense y ajustes en las expectativas de política monetaria global.

El dólar estadounidense se ubica en un tipo de cambio promedio de 17.36 pesos, con movimientos moderados respecto al cierre previo. La ligera apreciación del peso se atribuye a una combinación de factores: estabilidad en la tasa de referencia del Banco de México, una demanda interna sólida y un flujo constante de remesas que continúa fortaleciendo la liquidez del mercado cambiario.

A pesar de la volatilidad internacional, el peso mantiene una posición competitiva frente a otras divisas emergentes, lo que ha generado confianza entre inversionistas y analistas. Sin embargo, persisten riesgos asociados a la desaceleración económica global y a la incertidumbre sobre futuras decisiones de la Reserva Federal.

Tipo de cambio promedio hoy

- Promedio interbancario: 17.35 MXN

- Promedio nacional estimado: 17.36 MXN

- Tendencia: ligera apreciación frente al cierre anterior

Cotización del dólar en los principales bancos de México

(Compra / Venta)

- Afirme: 16.50 / 17.90

- Banco Azteca: 16.25 / 18.04

- Bank of America: 16.4474 / 18.3824

- Banorte: 16.25 / 17.80

- BBVA: 16.65 / 17.79

- Banamex: 18.10 / 19.20

- Multiva: 17.36 (promedio)

- Inbursa: 18.40 / 19.40

Bolsa Mexicana de Valores (BMV)

La BMV opera con movimientos moderados, influida por la cautela global y la expectativa de nuevos datos económicos en Estados Unidos. Sectores como manufactura, consumo y financiero muestran ajustes marginales, mientras que emisoras ligadas a exportaciones mantienen un desempeño estable gracias al tipo de cambio competitivo.

Fuente: 5to Poder Agencia de Noticias

Economía y Finanzas

MÉXICO AMANECE CON PRESIÓN CAMBIARIA: EL DÓLAR SUBE Y LA BMV OPERA CON VOLATILIDAD

Este 5 de febrero de 2026, los mercados financieros mexicanos inician la jornada con movimientos relevantes tanto en el tipo de cambio como en el comportamiento bursátil. El dólar muestra una ligera presión al alza frente al peso, mientras la Bolsa Mexicana de Valores opera con cautela ante señales mixtas del entorno económico global.

El tipo de cambio promedio se ubica alrededor de 17.33 pesos por dólar, reflejando una depreciación moderada del peso frente al cierre previo. Analistas señalan que los inversionistas mantienen una postura prudente ante la expectativa de que el Banco de México pueda frenar el ritmo de recortes a la tasa de referencia, lo que genera ajustes en los flujos de capital.

Tipo de cambio hoy

- Dólar interbancario: 17.33 pesos

- Dólar FIX: 17.29 pesos

- Mercado internacional (spot): 17.37 pesos

La volatilidad se mantiene contenida, pero con tendencia alcista, impulsada por datos económicos de Estados Unidos y la anticipación de nuevas decisiones de política monetaria.

Precio del dólar en los principales bancos de México

(Compra / Venta)

- Afirme: 16.50 / 17.90

- Banco Azteca: 16.20 / 17.99

- BBVA: 16.48 / 17.61

- Banorte: 16.10 / 17.65

- Banamex: 16.82 / 17.76

- Scotiabank: 16.70 / 18.20

Las diferencias entre instituciones reflejan estrategias internas de cobertura y condiciones de liquidez.

Bolsa Mexicana de Valores (BMV)

La BMV opera con volatilidad moderada, siguiendo el comportamiento de los mercados globales. Sectores como manufactura, aerolíneas y comercio exterior muestran movimientos marginales, mientras los inversionistas evalúan señales económicas mixtas provenientes de Estados Unidos y Asia.

El índice principal se mantiene estable dentro de un rango estrecho, sin caídas abruptas, pero con un tono de cautela generalizada.

Panorama general

El mercado mexicano inicia el día con un dólar fortalecido, un peso presionado y una Bolsa Mexicana que opera bajo un ambiente de incertidumbre moderada. La atención se concentra en las próximas decisiones de política monetaria y en la evolución del entorno internacional.

Fuente: 5to Poder Agencia de Noticias