Economía y Finanzas

Moody’s rebaja calificaciones de Pemex, mantiene perspectiva negativa

Ciudad de México. – Moody’s bajó las calificaciones de Petróleos Mexicanos (Pemex) a A3.mx/Ba3 en escala nacional y global desde A2.mx/Ba2, y mantiene la perspectiva negativa, debido al elevado riesgo de liquidez y de negocio de la petrolera, ya que enfrenta altos niveles de vencimientos de deuda.

“Estas acciones de calificación se basaron en el elevado riesgo de liquidez y de negocio de Pemex, dado que la compañía enfrenta altos niveles de vencimientos de deuda debido a la expansión de su capacidad de refinación y producción”, expuso.

La calificadora internacional de riesgo crediticio consideró que esta estrategia generará mayores pérdidas operativas por actividades de refinación en el corto y mediano plazo.

Precisó que la perspectiva de las calificaciones de Pemex sigue siendo negativa principalmente debido la perspectiva negativa de la calificación Baa1 del Gobierno de México, dada la importancia de la fortaleza crediticia del soberano y el apoyo continuo a las calificaciones de la empresa petrolera.

Moody’s detalló que bajó las calificaciones sénior quirografarias de las notas existentes de Pemex, así como las calificaciones basadas en la garantía de la empresa, a A3.mx/Ba3 desde A2.mx/Ba2.

La agencia también afirmó la calificación en escala nacional de corto plazo de Pemex en MX-2.

Estas acciones de calificación siguen a la baja de la calificación de familia corporativa de Pemex a Ba3 desde Ba2 anunciada por Moody’s Investors Service.

La calificadora también bajó a caa3 desde caa2 la evaluación del riesgo crediticio base (BCA, por sus siglas en inglés) de Pemex, la cual refleja su fortaleza crediticia intrínseca.

Explicó que la calificación de familia corporativa Ba3 de Pemex refleja la visión de Moody’s de que los requerimientos de liquidez y el flujo de efectivo libre negativo de la compañía aumentarán en los próximos tres años.

Lo anterior, debido a los altos niveles de vencimientos de deuda y al menor flujo de efectivo operativo derivado de la expansión de su negocio de refinación, que ha generado pérdidas operativas en los últimos años, de cerca de 17 mil millones de dólares únicamente en 2018-2020, según lo reportado.

Si bien el crecimiento de la producción de petróleo y gas ha estado por debajo de los objetivos del equipo directivo, Moody’s reconoce que Pemex ha logrado revertir la caída de la producción y de las reservas en los últimos dos años y considera que esta tendencia continuará en 2021, abundó.

Sin embargo, la evaluadora espera que la generación de flujo de efectivo y los indicadores crediticios de Pemex tendrán un deterioro aún mayor en los próximos tres años a medida que la compañía aumenta la producción de combustible, al tiempo que enfrenta una capacidad limitada de inversión de capital, altos vencimientos de deuda y volatilidad en los precios del petróleo y el combustible.

Señalo que las calificaciones A3.mx/Ba3 de Pemex toman en cuenta el análisis de incumplimiento conjunto de Moody’s, que incluye los supuestos de la agencia de calificación de un apoyo muy alto por parte del Gobierno en caso de necesidad y una correlación muy alta de incumplimiento entre Pemex y el Gobierno de México, lo que da como resultado un aumento de seis escalones con respecto a la BCA de caa3 de la compañía.

Refirió que desde 2016, el gobierno ha proporcionado apoyo a Pemex de diversas maneras, incluyendo inyecciones de capital, reducciones fiscales y la redención anticipada de notas por cobrar del gobierno.

Para 2021, agregó, el Gobierno anunció una reducción de los impuestos de Pemex de tres mil 500 millones de dólares y transferencias de efectivo para ayudar a la compañía a pagar los vencimientos de deuda por seis mil 500 millones de dólares en el año.

Moody’s supone que el gobierno seguirá financiando las necesidades de efectivo de Pemex y ayudará a la compañía a cumplir con sus obligaciones de amortización de la deuda por cinco mil 800 millones de dólares en 2022 y seis mil 400 millones en 2023.

Moody’s apuntó que Pemex tiene una liquidez débil y depende en gran medida del apoyo del Gobierno.

El 31 de marzo de 2021, Pemex tenía efectivo por dos mil millones de dólares y actualmente cuenta con menos de 175 millones de dólares en líneas de crédito revolventes comprometidas para cubrir vencimientos de deuda de más de 10 mil 800 millones de dólares desde abril de 2021 hasta fines de 2022.

Además de un considerable flujo de efectivo libre negativo en el periodo a causa de una generación de efectivo operativo insuficiente para pagar impuestos e invertir en capital.

Fuente La Razón

Economía y Finanzas

MERCADOS MEXICANOS CIERRAN EN ALERTA MIENTRAS EL DÓLAR REPUNTA

El panorama financiero de este 31 de enero de 2026 cerró con movimientos relevantes en el tipo de cambio y un ambiente de cautela entre inversionistas. El dólar estadounidense se ubica en $17.46 pesos por unidad, mostrando un repunte frente al peso mexicano tras varios días de presión internacional y expectativas sobre la política monetaria en Estados Unidos.

A pesar del avance del dólar, el peso mexicano mantiene una apreciación acumulada cercana al 4.73% durante enero, impulsado por flujos de inversión y estabilidad macroeconómica. Sin embargo, el ajuste de hoy refleja una toma de utilidades natural y un reacomodo previo a los anuncios económicos de febrero.

El tipo de cambio interbancario se mantiene estable dentro de un rango moderado, mientras que en ventanilla bancaria se observan diferencias significativas entre compra y venta. Esto obliga a los usuarios a comparar antes de realizar operaciones, especialmente en días de alta volatilidad.

COTIZACIÓN DEL DÓLAR HOY EN BANCOS DE MÉXICO

(Compra – Venta, 31 de enero de 2026)

- Afirme: 16.50 – 17.90

- Banamex: 16.89 – 17.89

- BBVA: 16.39 – 17.92

- Santander: 16.15 – 17.85

- Scotiabank: 16.70 – 18.20

- Banorte: 16.25 – 17.80

- Banco Azteca: 15.65 – 18.40

BOLSA MEXICANA DE VALORES (BMV)

La Bolsa Mexicana cerró la jornada con movimientos mixtos. Los sectores industrial y financiero mostraron ligeras pérdidas, mientras que empresas de consumo defensivo lograron avances moderados. La volatilidad internacional continúa influyendo en el apetito de riesgo, aunque no se observan señales de inestabilidad estructural.

Los analistas anticipan que febrero podría iniciar con mayor claridad si los mercados globales reciben señales más firmes sobre tasas de interés y crecimiento económico.

Fuente: 5to Poder Agencia de Noticias

Economía y Finanzas

MERCADOS MEXICANOS SE SACUDEN: EL DÓLAR SUBE, EL PESO CEDE Y LA BOLSA AMANECE CON VOLATILIDAD

Este 30 de enero de 2026, los mercados financieros mexicanos iniciaron la jornada con movimientos relevantes impulsados por factores internacionales que han fortalecido al dólar y presionado al peso. La combinación de tensiones geopolíticas, ajustes en los precios del petróleo y señales mixtas en los mercados globales ha generado un entorno de cautela para inversionistas y analistas.

El tipo de cambio interbancario se ubica alrededor de 17.25 pesos por dólar, reflejando una ligera depreciación del peso frente a la sesión previa. La volatilidad responde al fortalecimiento del dólar como activo refugio, mientras los mercados evalúan nuevos riesgos globales y la expectativa de decisiones de política monetaria en Estados Unidos.

Precio del dólar en bancos de México

Así se encuentra el dólar en las principales instituciones bancarias del país:

- Afirme

- Compra: 16.50

- Venta: 17.90

- Banco Azteca

- Compra: 16.95

- Venta: 17.39

- Banorte

- Compra: 16.00

- Venta: 17.60

El comportamiento del dólar en ventanilla refleja una tendencia al alza moderada, impulsada por la demanda de divisas y la incertidumbre internacional.

Bolsa Mexicana de Valores (BMV)

La Bolsa Mexicana de Valores abrió con movimientos mixtos y episodios de volatilidad. Los inversionistas reaccionan a la caída de los mercados internacionales, el fortalecimiento del dólar y la incertidumbre generada por recientes ajustes comerciales en Estados Unidos. Aunque el peso mantiene cierta estabilidad frente a otras monedas emergentes, la renta variable mexicana enfrenta presiones que podrían marcar una sesión de ajustes y toma de utilidades.

Fuente: 5to Poder Agencia de Noticias

-

Chetumalhace 18 horas

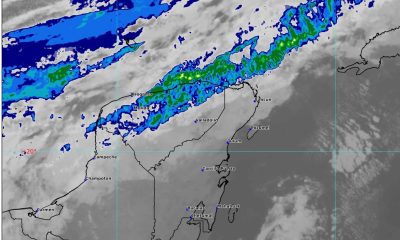

Chetumalhace 18 horasQUINTANA ROO REGISTRA NUBOSIDAD, HUMEDAD Y LLUVIA

-

Economía y Finanzashace 18 horas

Economía y Finanzashace 18 horasMERCADOS MEXICANOS CIERRAN EN ALERTA MIENTRAS EL DÓLAR REPUNTA

-

Gobierno Del Estadohace 18 horas

Gobierno Del Estadohace 18 horasMARA LEZAMA INAUGURA UNIDAD DEL BIENESTAR EN RANCHO VIEJO PARA GARANTIZAR ATENCIÓN MÉDICA DIGNA

-

Gobierno Del Estadohace 17 horas

Gobierno Del Estadohace 17 horasMARA LEZAMA ENTREGA 110 COMPUTADORAS A CONALEP Y FORTALECE LA EDUCACIÓN TÉCNICA EN QUINTANA ROO

-

Culturahace 18 horas

Culturahace 18 horasFPMC ANUNCIA CARTELERA ESPECIAL PARA CELEBRAR EL CARNAVAL DE COZUMEL 2026

-

Gobierno Del Estadohace 17 horas

Gobierno Del Estadohace 17 horasACTUALIZAN ATLAS DE PELIGROS Y RIESGOS EN ISLA MUJERES PARA FORTALECER LA PREVENCIÓN

-

Cancúnhace 17 horas

Cancúnhace 17 horasANA PATY PERALTA IMPULSA PARTICIPACIÓN CIUDADANA PARA CONSTRUIR EL NUEVO PROGRAMA MUNICIPAL DE DESARROLLO URBANO

-

Cancúnhace 17 horas

Cancúnhace 17 horasCANCÚN CELEBRARÁ EL PRIMER ANIVERSARIO DEL “PASEO CANCUNENSE” CON ACTIVIDADES FAMILIARES Y NUEVA RUTA PERMANENTE