Economía y Finanzas

El dólar está cerca de un nuevo máximo y Citi presenta su “joya de la corona”

Agencia.- Este martes, los inversores sopesan el rally tecnológico que llevó al S&P 500 a 30º récord del año, mientras el dólar está cerca de máximos de 2024. Por otro lado, las dificultades de Emmanuel Macron inquietan al mercado europeo y Citi presenta su llamada “joya de la corona” en plena renovación.

¿Qué se espera hoy? Se prevén anuncios de tasas de interés de los bancos centrales de Australia y Chile. En el ámbito corporativo, en Japón, la junta directiva de Toyota se enfrentará a duras preguntas en la reunión anual del fabricante de automóviles a raíz de una investigación cada vez más amplia sobre las certificaciones de seguridad de sus vehículos.

En Corea del Sur, la mayor organización de médicos del país votó a favor de celebrar una huelga hoy, la primera vez que emprende una acción colectiva para protestar contra los planes del gobierno de reformar el sector médico.

En Estados Unidos, se espera que al menos siete funcionarios de la Reserva Federal hablen a lo largo del día, y se conocerán los datos de las ventas al por menor.

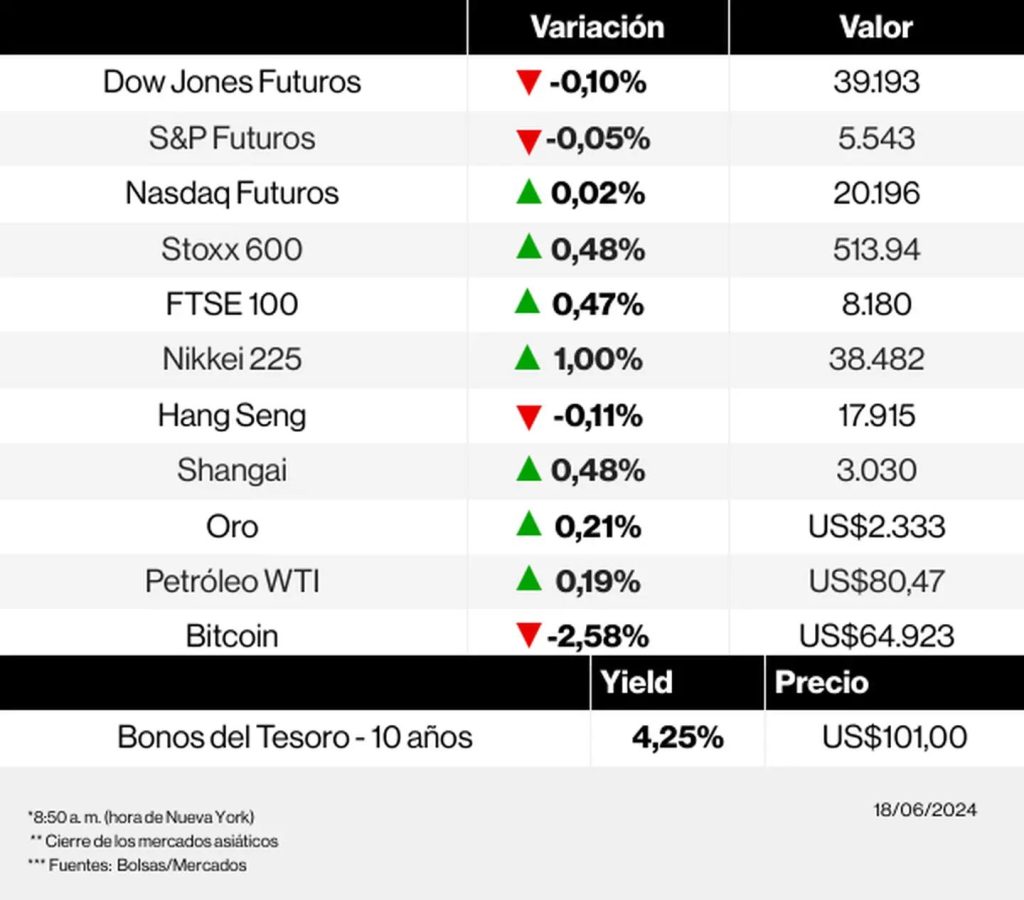

A continuación lo que está en el radar de los mercados:

🏆30º récord.

El repunte de las empresas tecnológicas de gran capitalización llevó a las acciones a máximos históricos, y algunos destacados estrategas de Wall Street se apresuraron a aumentar sus objetivos, incluso cuando muchos fondos de cobertura se muestran cada vez más cautelosos.

El S&P 500 alcanzó su 30º récord del año, desafiando las preocupaciones sobre la escasa amplitud que podría hacer al mercado más vulnerable a las sorpresas. Todo ello antes del feriado del miércoles. El optimismo en torno a una economía resistente, la mejora de los beneficios empresariales y el posible inicio de recortes de tasas han hecho subir a la renta variable cerca de un 15% este año.

💎La joya de la corona.

Citigroup está poniendo uno de sus negocios menos glamurosos en el centro de su proyecto de actualización, con el objetivo de mostrar cómo un sistema extenso de movimiento de dinero en todo el mundo puede aumentar la rentabilidad.

El negocio de servicios, una de las cinco divisiones de nueva creación del banco, será el centro de atención el martes en la sede central del banco en Manhattan, donde Jane Fraser, CEO de Citigroup, y Mark Mason, director financiero, presentarán sus actividades a los inversores.

La reestructuración y la presentación llaman la atención sobre un segmento que produce una parte cada vez mayor de los beneficios del banco, representando casi la mitad del total en el último trimestre. “Este negocio es un diamante en bruto”, dijo Mike Mayo, de Wells Fargo. “Es un negocio de los mejores de su clase en una empresa de las peores de su clase, pero que está mejorando”.

🇫🇷Las dificultades de Macron.

La agitación política en Francia está causando preocupación en algunas capitales de la Unión Europea ante la posibilidad de que iniciativas como el gasto militar conjunto y un nuevo impulso para apoyar a Ucrania se queden en el camino. Crecen las dudas sobre el aumento de los gastos de defensa de la UE a través de la financiación colectiva, una idea que el presidente Emmanuel Macron apoya firmemente, según personas familiarizadas con el asunto.

🔴Más exposición a Nvidia

Uno de los ETF de tecnología más prominentes del mundo parece preparado para un gran reequilibrio que aumentaría la exposición a Nvidia a expensas de Apple. Salvo una desviación de última hora de la metodología establecida por el proveedor de índices S&P Dow Jones Indices, State Street Global Advisors está en camino de modificar la composición de su Technology Select Sector SPDR Fund, valorado en US$71.000 millones, después de que el valor de mercado del fabricante de chips cerrara por encima de Apple el viernes.

💵El dólar coquetea con máximos.

El dólar coquetea con un nuevo máximo en 2024, ya que los elevados rendimientos del Tesoro estadounidense y los inversionistas que buscan refugio de la incertidumbre política en Europa acuden en masa a la moneda de reserva mundial.

El índice Bloomberg Dollar Spot está a un paso de los niveles registrados por última vez en noviembre, ya que los indicadores técnicos revelan que la fortaleza del billete verde aún tiene recorrido. La prima pagada para protegerse contra una subida de la divisa estadounidense en relación con una caída en los próximos tres meses frente a una canasta de pares aumentó al nivel más alto en más de un año.

🔘Las bolsas el viernes (14/06): Dow Jones Industrial (0,49%), S&P 500 (0,77%), Nasdaq (0,95%), Stoxx 600 (0,09%)

Fuente: Bloomberg News

Economía y Finanzas

DÓLAR SE MANTIENE FIRME MIENTRAS EL PESO RESISTE PRESIONES GLOBALES

Este 6 de febrero de 2026, los mercados financieros abren con un comportamiento estable en el tipo de cambio, mientras el peso mexicano continúa mostrando resiliencia frente a un entorno internacional marcado por señales mixtas en la economía estadounidense y ajustes en las expectativas de política monetaria global.

El dólar estadounidense se ubica en un tipo de cambio promedio de 17.36 pesos, con movimientos moderados respecto al cierre previo. La ligera apreciación del peso se atribuye a una combinación de factores: estabilidad en la tasa de referencia del Banco de México, una demanda interna sólida y un flujo constante de remesas que continúa fortaleciendo la liquidez del mercado cambiario.

A pesar de la volatilidad internacional, el peso mantiene una posición competitiva frente a otras divisas emergentes, lo que ha generado confianza entre inversionistas y analistas. Sin embargo, persisten riesgos asociados a la desaceleración económica global y a la incertidumbre sobre futuras decisiones de la Reserva Federal.

Tipo de cambio promedio hoy

- Promedio interbancario: 17.35 MXN

- Promedio nacional estimado: 17.36 MXN

- Tendencia: ligera apreciación frente al cierre anterior

Cotización del dólar en los principales bancos de México

(Compra / Venta)

- Afirme: 16.50 / 17.90

- Banco Azteca: 16.25 / 18.04

- Bank of America: 16.4474 / 18.3824

- Banorte: 16.25 / 17.80

- BBVA: 16.65 / 17.79

- Banamex: 18.10 / 19.20

- Multiva: 17.36 (promedio)

- Inbursa: 18.40 / 19.40

Bolsa Mexicana de Valores (BMV)

La BMV opera con movimientos moderados, influida por la cautela global y la expectativa de nuevos datos económicos en Estados Unidos. Sectores como manufactura, consumo y financiero muestran ajustes marginales, mientras que emisoras ligadas a exportaciones mantienen un desempeño estable gracias al tipo de cambio competitivo.

Fuente: 5to Poder Agencia de Noticias

Economía y Finanzas

MÉXICO AMANECE CON PRESIÓN CAMBIARIA: EL DÓLAR SUBE Y LA BMV OPERA CON VOLATILIDAD

Este 5 de febrero de 2026, los mercados financieros mexicanos inician la jornada con movimientos relevantes tanto en el tipo de cambio como en el comportamiento bursátil. El dólar muestra una ligera presión al alza frente al peso, mientras la Bolsa Mexicana de Valores opera con cautela ante señales mixtas del entorno económico global.

El tipo de cambio promedio se ubica alrededor de 17.33 pesos por dólar, reflejando una depreciación moderada del peso frente al cierre previo. Analistas señalan que los inversionistas mantienen una postura prudente ante la expectativa de que el Banco de México pueda frenar el ritmo de recortes a la tasa de referencia, lo que genera ajustes en los flujos de capital.

Tipo de cambio hoy

- Dólar interbancario: 17.33 pesos

- Dólar FIX: 17.29 pesos

- Mercado internacional (spot): 17.37 pesos

La volatilidad se mantiene contenida, pero con tendencia alcista, impulsada por datos económicos de Estados Unidos y la anticipación de nuevas decisiones de política monetaria.

Precio del dólar en los principales bancos de México

(Compra / Venta)

- Afirme: 16.50 / 17.90

- Banco Azteca: 16.20 / 17.99

- BBVA: 16.48 / 17.61

- Banorte: 16.10 / 17.65

- Banamex: 16.82 / 17.76

- Scotiabank: 16.70 / 18.20

Las diferencias entre instituciones reflejan estrategias internas de cobertura y condiciones de liquidez.

Bolsa Mexicana de Valores (BMV)

La BMV opera con volatilidad moderada, siguiendo el comportamiento de los mercados globales. Sectores como manufactura, aerolíneas y comercio exterior muestran movimientos marginales, mientras los inversionistas evalúan señales económicas mixtas provenientes de Estados Unidos y Asia.

El índice principal se mantiene estable dentro de un rango estrecho, sin caídas abruptas, pero con un tono de cautela generalizada.

Panorama general

El mercado mexicano inicia el día con un dólar fortalecido, un peso presionado y una Bolsa Mexicana que opera bajo un ambiente de incertidumbre moderada. La atención se concentra en las próximas decisiones de política monetaria y en la evolución del entorno internacional.

Fuente: 5to Poder Agencia de Noticias

-

Gobierno Del Estadohace 23 horas

Gobierno Del Estadohace 23 horasQUINTANA ROO INTENSIFICA VACUNACIÓN CONTRA EL SARAMPIÓN CON MÓDULOS Y MACROCENTROS EN TODO EL ESTADO

-

Gobierno Del Estadohace 23 horas

Gobierno Del Estadohace 23 horasCONMEMORAN EN CHETUMAL EL 109 ANIVERSARIO DE LA CONSTITUCIÓN POLÍTICA MEXICANA

-

Gobierno Del Estadohace 23 horas

Gobierno Del Estadohace 23 horasMARA LEZAMA REFUERZA ACCIONES URGENTES ANTE EL DESCENSO HISTÓRICO DE TEMPERATURAS EN QUINTANA ROO

-

Culturahace 23 horas

Culturahace 23 horasFPMC INAUGURA HOMENAJE AL “SR. ESPECTÁCULO” Y EXPOSICIÓN QUE CELEBRA 152 AÑOS DEL CARNAVAL DE COZUMEL

-

Gobierno Del Estadohace 23 horas

Gobierno Del Estadohace 23 horasIMOVEQROO FORTALECE Y HOMOLOGA LA ATENCIÓN EN MÓDULOS DE LICENCIAS EN TODO QUINTANA ROO

-

Gobierno Del Estadohace 23 horas

Gobierno Del Estadohace 23 horasIMPULSAN EL LIDERAZGO CIENTÍFICO FEMENINO EN QUINTANA ROO CON LA CONVOCATORIA “MUJERES EN LA CIENCIA 2026”

-

Nacionalhace 22 horas

Nacionalhace 22 horasMÉXICO CONMEMORA 109 AÑOS DE SU CONSTITUCIÓN CON LLAMADO A LA JUSTICIA SOCIAL

-

Gobierno Del Estadohace 22 horas

Gobierno Del Estadohace 22 horasENTREGA DE TECNOLOGÍA EDUCATIVA FORTALECE LA ENSEÑANZA DEL INGLÉS EN PREESCOLAR EN QUINTANA ROO