Economía y Finanzas

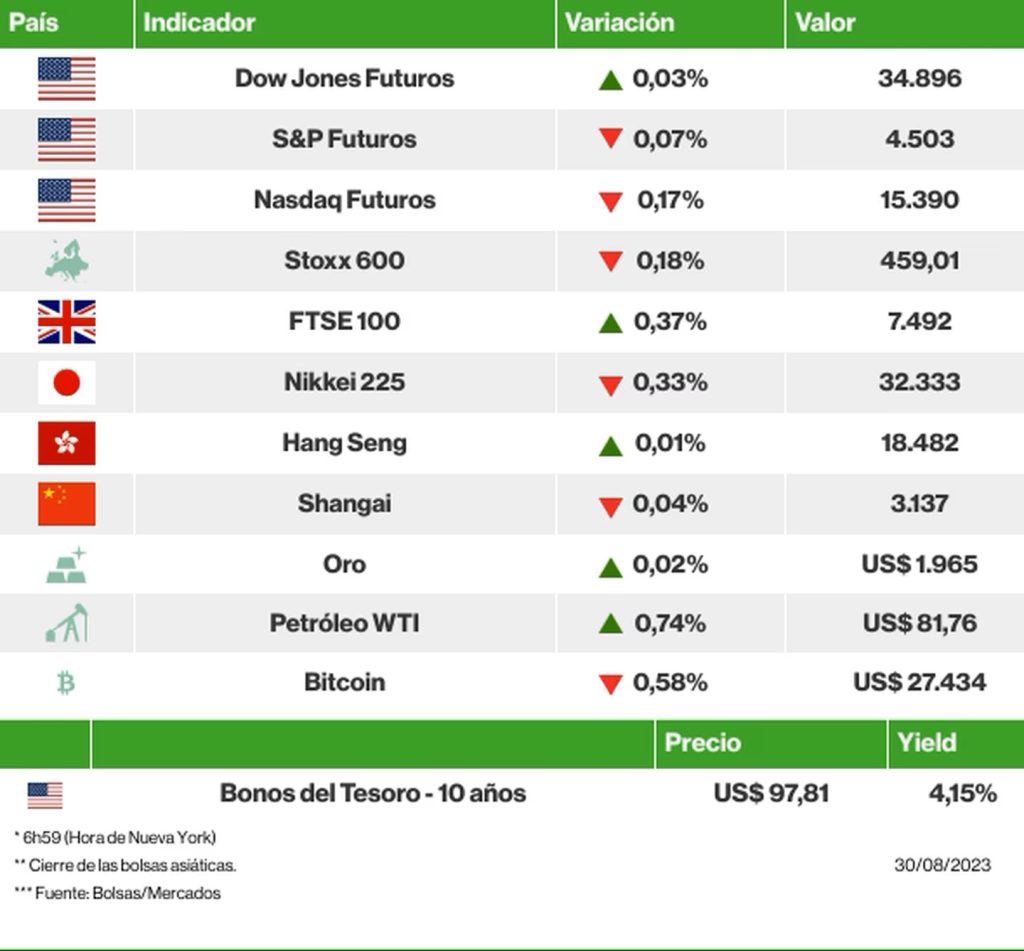

Prevalece la cautela en los mercados antes del PIB y empleo en EE.UU.

Barcelona, España — Los mercados evalúan una serie de indicadores estadounidenses que pueden orientar la política de tasas de interés y el apetito por el riesgo. Se publicarán el Producto Interno Bruto (PIB) y los precios de consumo personal (PCE) subyacentes del segundo trimestre, así como la variación del empleo privado medida por ADP en agosto. Mientras tanto, los inversores evalúan las medidas de estímulo de China y su efecto sobre la confianza en el país.

Los inversores evalúan las perspectivas de las tasas de interés tras las subidas de precios en algunos países europeos y están a la espera de las cifras de los indicadores estadounidenses.

Los futuros de los índices estadounidenses y las bolsas europeas mostraban señales mixtas. En Asia, los principales índices tuvieron un comportamiento mixto, con una ligera caída del índice Hang Seng.

Los inversores rebajaron el ánimo de la víspera, después de que el aumento de la inflación en España y Alemania desatara la preocupación por nuevas subidas de las tasas de interés en la región. Además, prevalece la cautela ante la publicación de algunos indicadores estadounidenses importantes para las perspectivas de las tasas de interés en Estados Unidos.

Las acciones de las empresas europeas que operan en Gabón cayeron en medio de un golpe militar que asustó a los inversores que siguen de cerca el sector petrolero y los proyectos de conservación del país. El grupo minero Eramet SA, el productor de petróleo y gas Maurel & Prom y una unidad cotizada de TotalEnergies SE cotizaban a la baja en París.

PetroChina, la mayor petrolera del país asiático, obtuvo un beneficio de 85.300 millones de yuanes (US$11.700 millones) en el primer semestre del año, un 4,5% más que la cifra récord de 82.390 millones de yuanes registrada en el mismo periodo del año anterior. La empresa compensó el difícil escenario de débil demanda y bajos precios aumentando la producción en el periodo.

El rendimiento del bono estadounidense a 10 años subía al 4,144% a las 06:56 (hora de Brasilia). Entre las divisas, el euro y la libra se apreciaban frente al dólar.

→ Los factores que guían a los mercados:

🤖 Receta de la fiebre de la IA. OpenAI está a punto de generar US$1.000 millones de ingresos anuales gracias a la fuerte adopción de ChatGPT por parte de las empresas. Según los informes, la startup respaldada por Microsoft (MSFT) está facturando alrededor de US$80 millones al mes. Desde su lanzamiento en noviembre de 2022, la compañía ha prestado servicios a empresas que van desde startups hasta grandes corporaciones.

📲 Misterioso lanzamiento. Huawei Technologies lanzó por sorpresa en China su Mate 60 Pro en tiendas online, un smartphone de más de US$900 que generó revuelo entre los usuarios en las redes, con informes sobre el rápido rendimiento del gadget y especulaciones de que Huawei había logrado alcanzar capacidades 5G a pesar de su falta de acceso a la fabricación de chips avanzados.

💊 Precios en el punto de mira. Ozempic, el medicamento de Novo Nordisk (NVO)contra la diabetes que también se utiliza para perder peso, podría ser uno de los próximos fármacos en ver reducido su precio en Estados Unidos, según analistas escuchados por Bloomberg. Ayer, el presidente Joe Biden hizo pública una lista de los 10 primeros fármacos cuyos precios serán negociados por el programa sanitario Medicare y advirtió de que “es sólo el principio”.

🖥️ Débil demanda. Las perspectivas de HP (HPQ)de recuperación de la demanda de ordenadores personales este año se han visto frustradas y han llevado a la empresa a recortar su previsión de flujo de caja libre de US$3.250 a US$3.000 millones. La horquilla de beneficios ajustados se situó entre US$3,23 y US$3,25 por acción. Las acciones de la empresa bajaron más de un 8% en las operaciones previas a la comercialización.

⚡ Impulso eléctrico. El mercado automovilístico europeo creció por duodécimo mes consecutivo y registró un 17% más de ventas en julio, destacando la demanda de coches eléctricos, cuyas ventas aumentaron un 62%, según la Asociación Europea de Fabricantes de Automóviles.

🏠 Emisión contra impago. Country Garden, promotora inmobiliaria que en su día fue la mayor de China y ahora corre el riesgo de impago, planea emitir US$34,4 millones en nuevas acciones para reembolsar préstamos, ya que se enfrenta a una crisis de liquidez. Las acciones se utilizarán para compensar la deuda con una filial de Kingboard Holdings.

🚘 Objetivo doble. Tras un aumento del beneficio del 145% en el segundo trimestre, el presidente de BYD, Wang Chuanfu, confía en que la empresa venda 3 millones de coches eléctricos e híbridos limpios en 2023, duplicando el volumen vendido hasta julio (1,5 millones), incluso con los desafíos económicos y una intensa guerra de precios en China.

📈 La inflación se acelera. El Índice de Precios de Consumo (IPC) de España se aceleró por segundo mes consecutivo y pasó del +2,1% al +2,4% en agosto. En Alemania, el estado de Renania del Norte-Westfalia comunicó un aumento de la inflación anual del +5,8% en julio al +5,9% en agosto, lo que indica que la inflación alemana podría subir y amplifica los temores de que la política monetaria restrictiva continúe en Europa.

🟢 Las bolsas ayer (29/08): Dow Jones Industrials (+0,85%), S&P 500 (+1,45%), Nasdaq Composite (+1,74%), Stoxx 600 (+0,97%)

La debilidad de los datos económicos sobre el empleo y la confianza en EE.UU. ha aumentado las expectativas de que la Fed renuncie a nuevas subidas de las tasas de interés, lo que ha abierto un espacio para las ganancias en los mercados bursátiles.

→ Estos son los eventos previstos para hoy:

• EE.UU.: Cambio de Empleo Privado-ADP/Ago, PIB/2T23, Precios Subyacentes-CEP/2T23, Gasto de Consumo/2T23, Nivel de Inventarios Minoristas/Jul, Balanza Comercial/Jul, Solicitudes de Hipoteca-MBA, Ventas Pendientes de Viviendas/Jul

• Europa: Matriculación de Vehículos/Jul (Reino Unido, Alemania, Francia, Italia); Zona Euro (Confianza Empresarial y del Consumidor/Ago, Confianza Industrial/Ago, Expectativas de Inflación del Consumidor/Ago); Reino Unido (Crédito al Consumo-BoE/Jul, Oferta Monetaria/Jul, Aprobaciones y Préstamos Hipotecarios/Jul); Alemania (IPC/Ago, Precios de los Bienes Importados/Jul); España (IPC/Ago, Confianza Empresarial)

• Asia: Japón (Producción Industrial/Jul, Ventas Minoristas/Jul, Índice de Confianza de los Hogares/Ago, Inversión Extranjera en Acciones Japonesas); China (PMI Industrial, Servicios y Compuesto)

• América Latina: Brasil (IGP-M/Ago, IPP/Jul, Flujo de Divisas); México (Balanza Fiscal/Jul)

Fuente. Bloomberg

Economía y Finanzas

DÓLAR SE MANTIENE FIRME MIENTRAS EL PESO RESISTE PRESIONES GLOBALES

Este 6 de febrero de 2026, los mercados financieros abren con un comportamiento estable en el tipo de cambio, mientras el peso mexicano continúa mostrando resiliencia frente a un entorno internacional marcado por señales mixtas en la economía estadounidense y ajustes en las expectativas de política monetaria global.

El dólar estadounidense se ubica en un tipo de cambio promedio de 17.36 pesos, con movimientos moderados respecto al cierre previo. La ligera apreciación del peso se atribuye a una combinación de factores: estabilidad en la tasa de referencia del Banco de México, una demanda interna sólida y un flujo constante de remesas que continúa fortaleciendo la liquidez del mercado cambiario.

A pesar de la volatilidad internacional, el peso mantiene una posición competitiva frente a otras divisas emergentes, lo que ha generado confianza entre inversionistas y analistas. Sin embargo, persisten riesgos asociados a la desaceleración económica global y a la incertidumbre sobre futuras decisiones de la Reserva Federal.

Tipo de cambio promedio hoy

- Promedio interbancario: 17.35 MXN

- Promedio nacional estimado: 17.36 MXN

- Tendencia: ligera apreciación frente al cierre anterior

Cotización del dólar en los principales bancos de México

(Compra / Venta)

- Afirme: 16.50 / 17.90

- Banco Azteca: 16.25 / 18.04

- Bank of America: 16.4474 / 18.3824

- Banorte: 16.25 / 17.80

- BBVA: 16.65 / 17.79

- Banamex: 18.10 / 19.20

- Multiva: 17.36 (promedio)

- Inbursa: 18.40 / 19.40

Bolsa Mexicana de Valores (BMV)

La BMV opera con movimientos moderados, influida por la cautela global y la expectativa de nuevos datos económicos en Estados Unidos. Sectores como manufactura, consumo y financiero muestran ajustes marginales, mientras que emisoras ligadas a exportaciones mantienen un desempeño estable gracias al tipo de cambio competitivo.

Fuente: 5to Poder Agencia de Noticias

Economía y Finanzas

MÉXICO AMANECE CON PRESIÓN CAMBIARIA: EL DÓLAR SUBE Y LA BMV OPERA CON VOLATILIDAD

Este 5 de febrero de 2026, los mercados financieros mexicanos inician la jornada con movimientos relevantes tanto en el tipo de cambio como en el comportamiento bursátil. El dólar muestra una ligera presión al alza frente al peso, mientras la Bolsa Mexicana de Valores opera con cautela ante señales mixtas del entorno económico global.

El tipo de cambio promedio se ubica alrededor de 17.33 pesos por dólar, reflejando una depreciación moderada del peso frente al cierre previo. Analistas señalan que los inversionistas mantienen una postura prudente ante la expectativa de que el Banco de México pueda frenar el ritmo de recortes a la tasa de referencia, lo que genera ajustes en los flujos de capital.

Tipo de cambio hoy

- Dólar interbancario: 17.33 pesos

- Dólar FIX: 17.29 pesos

- Mercado internacional (spot): 17.37 pesos

La volatilidad se mantiene contenida, pero con tendencia alcista, impulsada por datos económicos de Estados Unidos y la anticipación de nuevas decisiones de política monetaria.

Precio del dólar en los principales bancos de México

(Compra / Venta)

- Afirme: 16.50 / 17.90

- Banco Azteca: 16.20 / 17.99

- BBVA: 16.48 / 17.61

- Banorte: 16.10 / 17.65

- Banamex: 16.82 / 17.76

- Scotiabank: 16.70 / 18.20

Las diferencias entre instituciones reflejan estrategias internas de cobertura y condiciones de liquidez.

Bolsa Mexicana de Valores (BMV)

La BMV opera con volatilidad moderada, siguiendo el comportamiento de los mercados globales. Sectores como manufactura, aerolíneas y comercio exterior muestran movimientos marginales, mientras los inversionistas evalúan señales económicas mixtas provenientes de Estados Unidos y Asia.

El índice principal se mantiene estable dentro de un rango estrecho, sin caídas abruptas, pero con un tono de cautela generalizada.

Panorama general

El mercado mexicano inicia el día con un dólar fortalecido, un peso presionado y una Bolsa Mexicana que opera bajo un ambiente de incertidumbre moderada. La atención se concentra en las próximas decisiones de política monetaria y en la evolución del entorno internacional.

Fuente: 5to Poder Agencia de Noticias