Economía y Finanzas

Mercados reaccionan a la relajación de los rendimientos del Banco de Japón

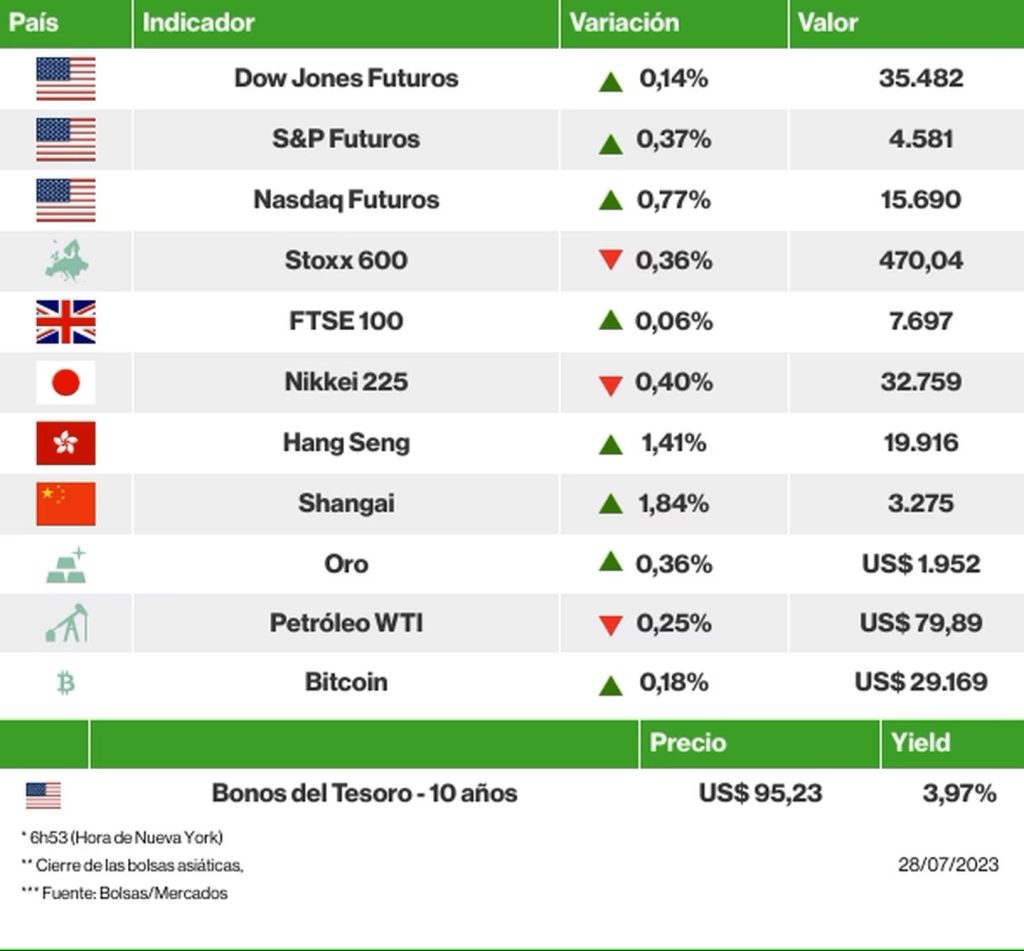

Barcelona, España — La inesperada decisión del Banco de Japón (BoJ) de relajar la curva de rendimientos en el mercado de bonos tiene a los mercados en vilo. Los inversores evaluarán el discurso de Kazuo Ueda sobre la intención de la medida, que tiene el potencial de alterar los flujos mundiales de fondos de inversión. También están en el punto de mira el índice de gasto en consumo personal (PCE) de EE.UU., uno de los más vigilados por la Reserva Federal (Fed), y los balances de Exxon Mobil y Procter & Gamble, entre otros.

En el mercado de deuda, los bonos estadounidenses y europeos cayeron tras el anuncio de la flexibilización por temor a que el aumento de los rendimientos en Japón induzca a los inversores del país a repatriar fondos asignados en bonos estadounidenses y europeos.

Esta semana el volumen de negociación de tokens no fungibles cayó cerca de un 68%, al compararse a las tres semanas previas

La prima del bono estadounidense a 10 años subió hasta 13 puntos básicos antes de caer un 3,975% a las 6:55 (hora de Nueva York). Entre las divisas, la libra y el euro se apreciaban frente al dólar.

Los futuros de los índices estadounidenses cotizaban al alza, mientras que las bolsas europeas mostraban señales mixtas. En Asia, la mayoría de los índices subieron, pero el Nikkei japonés cayó.

PUBLICIDAD

Entre los valores, Hermes International subía un 3% en París tras registrar unas sólidas ventas de sus bolsos de lujo. Standard Chartered subía un 5% tras el anuncio de una recompra de acciones por valor de US$ 1.000 millones.

En otros mercados, los contratos de petróleo WTI retrocedían y el oro subía, al igual que el bitcoin.

Se espera que la demanda mundial de carbón se mantenga en máximos históricos este año a medida que un aumento del consumo industrial compensa la caída en la generación eléctrica

→ Los factores que guían a los mercados:

⛩️ En transición. El Banco de Japón sacudió los mercados mundiales al deshacer parte de su política monetaria expansiva. Aunque mantuvo su objetivo de rentabilidad a 10 años en torno al 0%, el banco central dijo que el techo del 0,5% es sólo un punto de referencia, no un límite definitivo. Los analistas afirman que, al suprimir la rigidez de los rendimientos, el banco deja margen para nuevos ajustes de la política en los próximos meses. El banco mantuvo sin cambios su tasa de interés negativa a corto plazo en el -0,1%. El yen se apreció y el rendimiento de los bonos japoneses a 10 años saltó al nivel más alto desde 2014.

🛒Acuerdo cerrado. El grupo francés Casino, controlador del brasileño Grupo Pão de Açúcar y del Grupo Éxito, ha llegado a un acuerdo de reestructuración con sus acreedores por el que el presidente Jean-Charles Naouri cede el control a inversores liderados por el multimillonario checo Daniel Kretinsky, que recapitalizará la endeudada cadena de supermercados junto con su socio Fimalac y el prestamista Attestor Capital.

🏦 Aumentan los ingresos. Standard Chartered registró un aumento del 27% en el beneficio ajustado del segundo trimestre, hasta US$1.600 millones, y elevó su previsión de ingresos para 2023 del 10% a una horquilla del 12% al 14%. El prestamista, animado por la subida de las tasas y el comercio, anunció un nuevo programa de recompra de US$1.000 millones.

Los bancos más grandes de Wall Street se han estado preparando para las nuevas regulaciones que podrían borrar miles de millones de dólares en exceso de capital

🖥️ Recuperación en marcha. Las acciones de Intel avanzaron más de un 7% en las operaciones previas a la comercialización después de que el fabricante de chips obtuviera un inesperado beneficio de US$0,13 por acción en el segundo trimestre, frente a las estimaciones de un retroceso de US$0,04 por acción. Además, la empresa dio una previsión de ventas optimista para el trimestre en curso de US$13.900 millones que superó la proyección de los analistas (US$13.300 millones).

🇪🇺 Reacción asimétrica. En Europa, Alemania se estancó en el segundo trimestre, echando por tierra las expectativas de que el PIB aumentaría un +0,1%. La sorpresa positiva vino de Francia, que creció un +0,5% en el período, frente a una previsión media del +0,1%. La inflación en el país alcanzó el 5% en julio, la tasa más baja desde el inicio de la guerra en Ucrania. En España, el PIB aumentó un +0,4%, en línea con las previsiones, y la inflación se aceleró hasta el +2,1%.

🚘 Récords fuera de China. Toyota Motor fabricó y vendió un número récord de vehículos en junio. Las ventas mundiales crecieron un 9%, hasta 968.801 vehículos, mientras que la producción aumentó casi un 10%, hasta superar ligeramente el millón de unidades. En China, donde el fabricante de automóviles despidió a unos 1.000 trabajadores esta semana, las ventas cayeron casi un 13% y la producción se redujo un 18% con respecto al año anterior, debido al rápido crecimiento del mercado de vehículos eléctricos del país.

✈️ Volando alto. IAG SA, matriz de British Airways, y Air France-KLM presentaron unos resultados del segundo trimestre mejores de lo esperado, gracias a la fuerte demanda de viajes de larga distancia y de ocio premium en la recuperación tras la pandemia. El beneficio operativo de IAG aumentó a €1.250 millones desde €301 millones un año antes. En Air France, los ingresos de explotación aumentaron un 90%, hasta €733 millones, por encima de las previsiones (€649 millones).

🧬 Acuerdo farmacéutico. Tras anunciar unas ventas y unos beneficios por encima de las expectativas y mantener sus previsiones para el año, AstraZeneca acordó comprar a Pfizer una cartera de terapias génicas para enfermedades raras por valor de US$1.000 millones más royalties escalonados sobre las ventas. Según Pascal Soriot, CEO de AstraZeneca, la operación se cerrará en el tercer trimestre y dará un nuevo impulso al plan de desarrollo de terapias celulares y génicas.

👁️ Ojo con la tecnología. En China, los organismos reguladores han pedido a las mayores empresas tecnológicas del país estudios de casos de inversiones con éxito en nuevas empresas, según Bloomberg, en una señal de que el país podría relajar las medidas

🟢 Las bolsas ayer (27/07): Dow Jones Industrials (-0,67%), S&P 500 (-0,64%), Nasdaq Composite (-0,55%), Stoxx 600 (+1,35%)

Los resultados mixtos de las principales empresas tecnológicas y las expectativas de cambios en la política monetaria de Japón llevaron a las bolsas estadounidenses a un cierre negativo. Entre los datos más destacados, el PIB estadounidense creció más de lo esperado en el segundo trimestre y el BCE confirmó las expectativas de una subida de los tipos de interés de 0,25 puntos porcentuales.

→ Estos son los eventos previstos para hoy:

- EE.UU.: Índice de Precios PCE/Jun, Gasto Personal/Jun, Índice de Confianza del Consumidor-Univ. Michigan/Jul.

- Europa: Zona Euro (Confianza Empresarial y del Consumidor/Jul, Expectativas de Inflación del Consumidor/Jul); Alemania (IPC/Jul, Precios de Bienes Importados); Francia (IPC/Jul, IPP/Jun, PIB/2T23, Gasto del Consumidor/Jun); Italia (IPP/Jun, Ventas Manufactureras/Mayo); España (IPC/Jul, PIB/2T23, Confianza Empresarial); Portugal (Confianza Empresarial y del Consumidor/Jul).

- América Latina: Brasil (IGP-M/Jul, Saldo Presupuestario/Jun, Deuda Bruta/Jun, Tasa de Desempleo); México (Saldo Fiscal).

- Bancos centrales: Decisión de Política Monetaria del Banco de Japón (BoJ)

- Los balances del día: Exxon Mobil, Procter&Gamble, Chevron, AstraZeneca, Colgate-Palmolive, BASF, Standard Chartered, Toyota Motors

Fuente: Bloomberg News

Economía y Finanzas

DÓLAR SE MANTIENE FIRME MIENTRAS EL PESO RESISTE PRESIONES GLOBALES

Este 6 de febrero de 2026, los mercados financieros abren con un comportamiento estable en el tipo de cambio, mientras el peso mexicano continúa mostrando resiliencia frente a un entorno internacional marcado por señales mixtas en la economía estadounidense y ajustes en las expectativas de política monetaria global.

El dólar estadounidense se ubica en un tipo de cambio promedio de 17.36 pesos, con movimientos moderados respecto al cierre previo. La ligera apreciación del peso se atribuye a una combinación de factores: estabilidad en la tasa de referencia del Banco de México, una demanda interna sólida y un flujo constante de remesas que continúa fortaleciendo la liquidez del mercado cambiario.

A pesar de la volatilidad internacional, el peso mantiene una posición competitiva frente a otras divisas emergentes, lo que ha generado confianza entre inversionistas y analistas. Sin embargo, persisten riesgos asociados a la desaceleración económica global y a la incertidumbre sobre futuras decisiones de la Reserva Federal.

Tipo de cambio promedio hoy

- Promedio interbancario: 17.35 MXN

- Promedio nacional estimado: 17.36 MXN

- Tendencia: ligera apreciación frente al cierre anterior

Cotización del dólar en los principales bancos de México

(Compra / Venta)

- Afirme: 16.50 / 17.90

- Banco Azteca: 16.25 / 18.04

- Bank of America: 16.4474 / 18.3824

- Banorte: 16.25 / 17.80

- BBVA: 16.65 / 17.79

- Banamex: 18.10 / 19.20

- Multiva: 17.36 (promedio)

- Inbursa: 18.40 / 19.40

Bolsa Mexicana de Valores (BMV)

La BMV opera con movimientos moderados, influida por la cautela global y la expectativa de nuevos datos económicos en Estados Unidos. Sectores como manufactura, consumo y financiero muestran ajustes marginales, mientras que emisoras ligadas a exportaciones mantienen un desempeño estable gracias al tipo de cambio competitivo.

Fuente: 5to Poder Agencia de Noticias

Economía y Finanzas

MÉXICO AMANECE CON PRESIÓN CAMBIARIA: EL DÓLAR SUBE Y LA BMV OPERA CON VOLATILIDAD

Este 5 de febrero de 2026, los mercados financieros mexicanos inician la jornada con movimientos relevantes tanto en el tipo de cambio como en el comportamiento bursátil. El dólar muestra una ligera presión al alza frente al peso, mientras la Bolsa Mexicana de Valores opera con cautela ante señales mixtas del entorno económico global.

El tipo de cambio promedio se ubica alrededor de 17.33 pesos por dólar, reflejando una depreciación moderada del peso frente al cierre previo. Analistas señalan que los inversionistas mantienen una postura prudente ante la expectativa de que el Banco de México pueda frenar el ritmo de recortes a la tasa de referencia, lo que genera ajustes en los flujos de capital.

Tipo de cambio hoy

- Dólar interbancario: 17.33 pesos

- Dólar FIX: 17.29 pesos

- Mercado internacional (spot): 17.37 pesos

La volatilidad se mantiene contenida, pero con tendencia alcista, impulsada por datos económicos de Estados Unidos y la anticipación de nuevas decisiones de política monetaria.

Precio del dólar en los principales bancos de México

(Compra / Venta)

- Afirme: 16.50 / 17.90

- Banco Azteca: 16.20 / 17.99

- BBVA: 16.48 / 17.61

- Banorte: 16.10 / 17.65

- Banamex: 16.82 / 17.76

- Scotiabank: 16.70 / 18.20

Las diferencias entre instituciones reflejan estrategias internas de cobertura y condiciones de liquidez.

Bolsa Mexicana de Valores (BMV)

La BMV opera con volatilidad moderada, siguiendo el comportamiento de los mercados globales. Sectores como manufactura, aerolíneas y comercio exterior muestran movimientos marginales, mientras los inversionistas evalúan señales económicas mixtas provenientes de Estados Unidos y Asia.

El índice principal se mantiene estable dentro de un rango estrecho, sin caídas abruptas, pero con un tono de cautela generalizada.

Panorama general

El mercado mexicano inicia el día con un dólar fortalecido, un peso presionado y una Bolsa Mexicana que opera bajo un ambiente de incertidumbre moderada. La atención se concentra en las próximas decisiones de política monetaria y en la evolución del entorno internacional.

Fuente: 5to Poder Agencia de Noticias